Деколонизация энерготорговли — от доллара к нацвалютам заглавная

На мировом рынке энергоносителей происходят существенные изменения. Доллар все еще является доминирующей валютой в расчетах, но альтернативные схемы оплат за ресурсы уже интегрируются не только в санкционные сделки.

- В мировой торговле энергоносителями доллар все еще сохраняет доминирующее положение благодаря выстроенной за многие годы финансовой инфраструктуре.

- На мировом рынке энергоносителей, а также среди основных потребителей ресурсов происходят существенные изменения.

- В условиях санкций и без единых механизмов расчетов используются альтернативные схемы, покупатели стремятся диктовать свои условия, экспортеры вынуждены предоставлять скидки.

- Россия и Китай лидируют по объемам и стоимости торговли энергоносителями в национальных валютах, но в мировом масштабе объемы остаются небольшими.

- Торговля энергоносителями в нацвалютах – часть общей тенденции к увеличению расчетов без использования доллара, евро и других резервных валют Запада.

Нефтедоллар: от рассвета до заката

Глобальная перестройка энергетического рынка стала не только ответом на агрессивные действия стран Запада, но и вполне естественным процессом, который смещает центр тяжести мировой экономики к Востоку.

Развивающиеся страны стремятся активнее торговать между собой в национальных валютах, не прибегая к валютам западных стран. Но в масштабе мирового рынка энергоносителей кардинальных изменений пока не произошло.

Одна из основных причин доминирующей роли доллара в энергосделках — разветвленная долларовая инфраструктура, а также встраивание ведущих экспортеров Ближнего Востока в западные финансовые рынки.

Стороны подписали «пакт Куинси», в рамках которого США обязались предоставить военную защиту правящему клану Саудитов в обмен на монопольные права для американских компаний на разработку и добычу нефтяных месторождений в королевстве и покупку добываемой нефти. С этого момента США начали постепенно наращивать импорт ближневосточной нефти.

После отмены американскими властями золотого стандарта в 1971 году и продолжавшейся девальвации доллара власти Саудовской Аравии столкнулись с резким снижением доходов от продажи нефти.

Отношения между Вашингтоном и Эр-Риядом еще сильнее обострились с началом войны между странами арабской коалиции и Израилем в 1973 году, а также введением ОПЕК эмбарго на экспорт нефти.

Но США смогли обратить кризис себе на пользу, подписав новое соглашение с Саудовской Аравией в 1974 году. Саудитов убедили в том, что продажа нефти в американской валюте с последующими вложениями доходов в гособлигации США будет выгодной и покроет их потери от обесценивания курса доллара.

Деколонизация энерготорговли — от доллара к нацвалютам

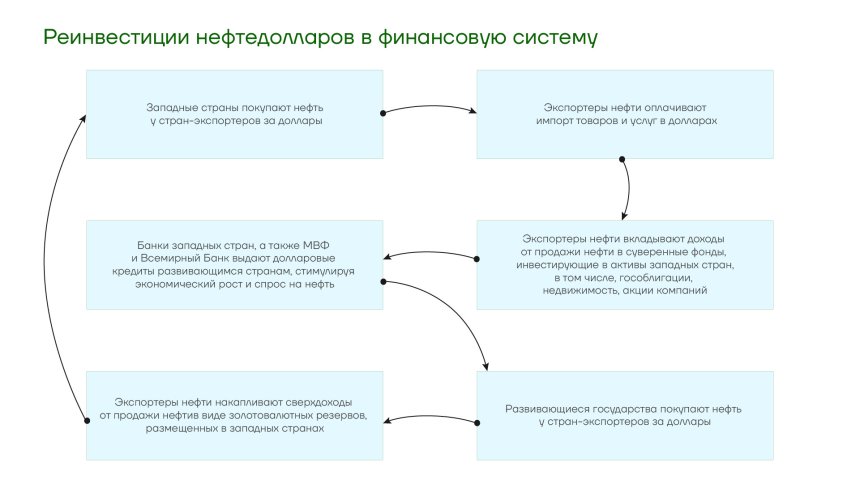

Реинвестиции долларов от продажи нефти в финансовую систему создали основу для появления нефтедоллара. Тем самым США не только запустили процесс доминирования доллара в энергетической сфере, но и создали новый, возобновляемый источник инвестиций в свою экономику.

Прямое участие в этой схеме сегодня принимают не только ближневосточные страны-экспортеры нефти, но также и Бразилия, Колумбия, Мексика, Норвегия. До недавнего времени активным участником нефтедолларовой схемы также была и Россия с многомиллиардными инвестициями в госдолг и другие активы США.

По оценкам BNP Paribas, пик рециркуляции нефтедолларовой ликвидности пришелся на 2006 год, достигнув $511 млрд. После этого объемы экспорта нефтедолларов стали падать. В 2014 году – впервые с конца XX века – нефтяные экспортеры начали выводить капитал с финансовых рынков.

Деколонизация энерготорговли — от доллара к нацвалютам

Развивающиеся страны в последние годы в целом все более активно стремятся к торговле в нацвалютах, сокращая вложения в долларовые активы. К концу 2022 года было отмечено серьезное снижение инвестиций в гособлигации США со стороны Китая (-$550 млрд c 2013 года), Бразилии (с -$93 млрд с 2018 года), Саудовской Аравии (-$64 млрд с 2020 года) и ряда других стран.

В 2022 году Эр-Рияд и Пекин инициировали переговоры о расширении торговли в юанях. В начале 2023 года власти Саудовской Аравии официально озвучили интерес к торговле нефтью в нацвалютах, заявив на Давосском форуме о готовности принимать другие валюты помимо доллара в качестве оплаты за поставки энергоносителей.

Сигнал от Саудовской Аравии и готовность других экспортеров энергоносителей к расчетам в нацвалютах – явный признак угасания нефтедолларовой системы. Но для реальных изменений в дальнейшем эти заявления должны быть подкреплены действиями.

Изменения мирового рынка энергоносителей

Движение развивающихся стран к расчетам в нацвалютах происходит на фоне серьезных сдвигов в мировой экономике. Сырьевой сегмент по своим объемам уступает долговому и финансовому рынкам, между государствами усиливается конкуренция за передел верхней части глобальной пирамиды активов.

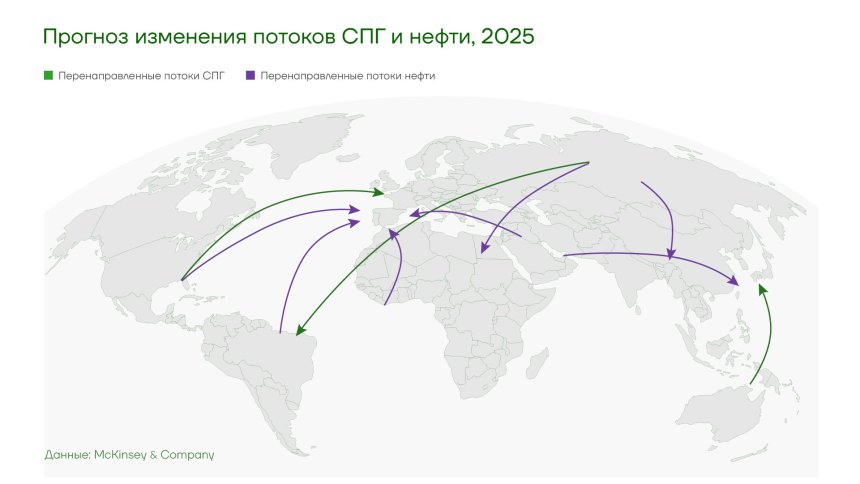

США стремятся занять место России в энергетической торговле с Европой, используя в своих интересах обострение геополитического противостояния с начала специальной военной операции. Другие страны также пользуются ситуацией вокруг СВО. Саудовская Аравия увеличивает объем поставок в ЕС, Турция и Индия занимаются перепродажей российских энергоносителей на европейский рынок.

Направления и объемы экспорта энергоносителей также меняются с учетом растущего спроса в развивающихся странах.

Деколонизация энерготорговли — от доллара к нацвалютам

Фрагментация энергетического рынка продолжается на фоне общего тренда на деглобализацию и разделения мира на отдельные экономические регионы. Тенденция влияет на ценообразование. Если на рынке газа котировки и ранее варьировались в зависимости от региона, то в угольном сегменте при поставках из России в Азию фактически перестает работать привязка к бенчмаркам Европы и Австралии.

Импортеры стремятся навязать покупателям свои условия за счет ценовых ограничений, ужесточения требований к безопасности и логистике. В нефтяном секторе у экспортеров есть защитные механизмы в виде ОПЕК и формата ОПЕК+. Но в других сегментах покупатели действуют на опережение, создавая собственные картели, среди которых общий рынок закупок газа в ЕС. При импорте угля все более активное применение ограничений наблюдается со стороны Китая.

Дополнительным элементом метаморфоз энергорынка стало ужесточение экологических норм. Продвигая «зеленую повестку», страны и отдельные блоки не только меняют структуру своего энергопотребления, но также пытаются использовать новые правила для давления на поставщиков энергоносителей.

Деколонизация энерготорговли — от доллара к нацвалютам

Внедрение новых налоговых схем, в частности, углеродного налога со стороны ЕС, будет использоваться для трансграничного давления на экспортеров сырья.

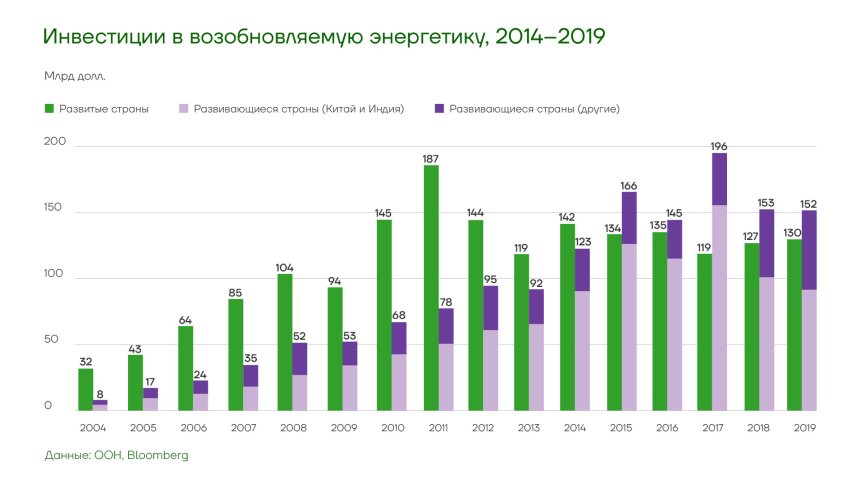

Развивающиеся страны в последние годы лидируют в инвестициях в возобновляемую энергетику, но при этом не ставят таких же жестких ограничений для ископаемого топлива, как развитые страны.

Фактором изменения облика сырьевого рынка также стал экономический подъем развивающихся стран. Бразилия, Индия, Индонезия, Турция и ряд других производителей и реэкспортеров энергоносителей играют все более заметную роль в мировой экономике.

Поиск альтернативных решений и виды сделок

Сделки с энергоносителями в национальных валютах уже ведут Венесуэла, Иран, Россия, Казахстан, Киргизия, Белоруссия, Армения, Ирак, ОАЭ, Индия, Китай, Турция, Бразилия.

Отсутствие системного подхода со стороны экспортеров и неподготовленная финансовая инфраструктура — основные проблемы в переводе энерготорговли из доллара в нацвалюты.

Деколонизация энерготорговли — от доллара к нацвалютам

У США есть все инструменты, позволяющие влиять на энерготорговлю как на западных, так и на развивающихся рынках. Самыми эффективными из них являются ограничение доступа к платежно-финансовой инфраструктуре, санкционное давление, манипулирование на рынке страхования.

Опыт Ирана и Венесуэлы показывает, что вести торговлю с этими странами без защищенных механизмов обхода санкций и развитой финансовой инфраструктуры, в частности, ликвидного срочного рынка, проблематично. В результате, развивающиеся страны зачастую продолжают вести энерготорговлю в обход санкционных ограничений, используя альтернативные возможности.

Тегеран c 2010 года вынужден прибегать к использованию обходных путей при продаже своей нефти прежде всего Китаю и другим потребителям Юго‑Восточной Азии. Каракас начал искать способы обхода ограничений с 2017 года.

Подход Ирана и Венесуэлы известен: смешивание различных сортов нефти, отключение транспондеров на танкерах, перегрузка нефти с танкера на танкер, реэкспорт через посредников. Оплата сделок не всегда проводится напрямую в национальных валютах, предпринимались попытки использовать криптовалюты и золото в качестве платежных средств. Нередко задействуются бартерные схемы или система валютных свопов. Данные меры в целом лишь отчасти компенсировали финансовые потери Тегерана и Каракаса от снижения экспорта энергоносителей.

В торговле России с Ираном все еще преобладают бартерные схемы в рамках программы «нефть в обмен на товары». Москва и Тегеран хотят наладить механизм использования своповых поставок из России в Иран с последующим экспортом в другие страны.

Деколонизация энерготорговли — от доллара к нацвалютам

Китай также использовал бартерные схемы для оплаты иранской нефти. После заключения соглашения в 2015 года Китай платит за импорт иранской нефти в юанях, а также переводит средства на счета в других стран, из которых Иран импортирует иную продукцию.

24 ноября 2022 года бразильская Petrobras сообщила о завершении сделки по продаже 5% в нефтяном месторождении Бузиос китайскому концерну CNOOC. Оплата сделки была проведена в бразильских реалах. Сумма транзакции составила 10,3 млрд реалов ($1,9 млрд на момент совершения сделки).

С начала СВО нефтеторговлю в нацвалютах активизировали Россия и Индия. Российские банки открыли счета «востро» в рупиях в Индии. Индийские компании платят за поставки нефти в рублях, используя рублевый счет «ностро» в России государственного State Bank of India. Поставки российской нефти в Индию также ведутся через посредников в ОАЭ, с привязкой продаж к сорту Dubai и оплатой в дирхамах.

В конце апреля 2023 года Россия и Пакистан заключили сделку по поставкам нефти в Исламабад, ее оплата будет проводиться в юанях.

В рамках соглашений об оплате в нацвалютах часть взаимной торговли Китая и Индонезии ведется в юанях. КНР оплачивает в юанях часть индонезийского импорта сырой нефти, а также пальмового масла, которое используется для производства биотоплива.

Дедолларизация энерготорговли России

РФ и КНР пробовали осуществить перевод энерготорговли из западных валют в национальные еще до текущего обострения геополитической напряженности. Торговля фьючерсами на нефть в рублях в России запускалась в середине 2000‑х годов, но потенциальные покупатели тогда не проявили интереса к данной инициативе.

Поставки нефти из РФ в КНР с оплатой в рублях впервые были проведены в 2014 году. Оплата поставок российского газа в рублях впервые состоялась в 2019 году. С началом СВО на Украине Россия стала намного активнее продвигать энерготорговлю в нацвалютах.

Президент РФ Владимир Путин в конце марта 2022 года подписал указ с поручением перевести расчеты за поставки российского газа в рубли для недружественных стран.

Деколонизация энерготорговли — от доллара к нацвалютам

Применение Россией оплаты «газа за рубли» коснулось только поставок «Газпрома», не затронув экспорт других российских компаний. Оплата по данной схеме фактически продолжает проводиться в евро, а не напрямую в российских рублях. Иностранные фирмы переводят на счет Газпромбанка единую европейскую валюту, которая продается на торгах Мосбиржи, затем поступает на рублевый счет Газпрома.

В двусторонней торговле РФ и КНР на официальном уровне стремятся к полному исключению доллара и евро во взаимных расчетах за нефть и газ.

На пленарном заседании Восточного экономического форума 7 сентября 2022 года Владимир Путин отметил, что оплата поставок газа из России в Китай будет вестись в равных пропорциях: 50% в рублях и 50% в юанях.

Деколонизация энерготорговли — от доллара к нацвалютам

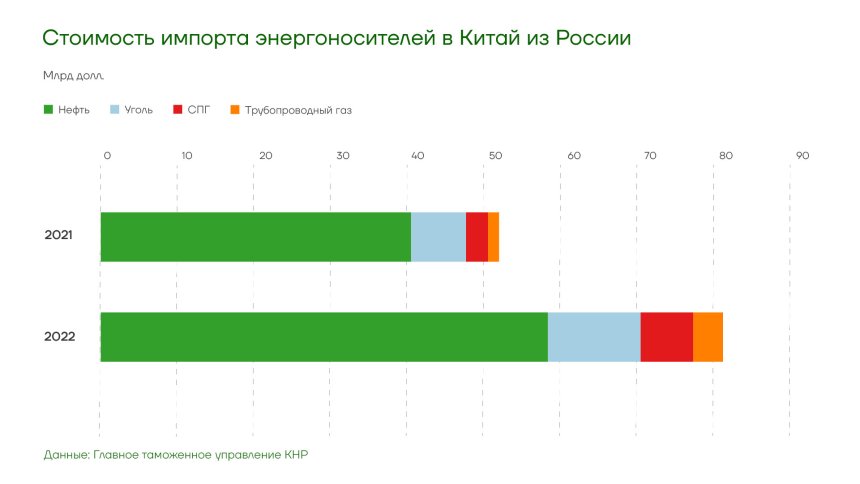

По данным Главного таможенного управления КНР, импорт нефти Китая из России в 2022 году вырос на 8% до 86,25 млн тонн или 1,72 млн баррелей в сутки. Объем поставок трубопроводного газа из РФ в Китай в 2022 году составил 15,5 млрд кубометров. При этом российские компании также поставили в КНР 6,5 млн тонн СПГ. Поставки российского угля в Китай в 2022 году, по данным Минэнерго РФ выросли на 25% до 67,3 млн тонн. Часть из этих поставок также оплачивалась в юанях.

По данным Главного таможенного управления КНР, совокупный объем поставок газа, нефти и угля из России в Китай увеличился с $52,1 млрд в 2021 году до $81,3 млрд в 2022 году.

В стоимостном выражении и в плане физических объемов энергосделки России и Китая уже стали примером крупнейшего в мире торгового взаимодействия в нацвалютах в сфере энергоносителей.

Еще одним примером оплаты поставок российских энергоносителей в нацвалютах в 2022 году стали нефтяные сделки российских компаний с Индией. Дели покупает российскую нефть как напрямую, так и через посредников в ОАЭ, оплачивая поставки рупиями и эмиратскими дирхамами.

Индия стала одним из крупнейших покупателей российской нефти. Морские поставки из России составили около 1/3 всего индийского нефтяного импорта в 2022 году. В апреле 2023 года поставки российской нефти в Индию по объемам превысили импорт из Саудовской Аравии и Ирака. По оценкам компании Vortexa, показатель в среднем составил 1,7 млн баррелей в сутки. В целом с апреля 2022 по март 2023 года объем поставок нефти из России в Индию в стоимостном выражении составил более $41 млрд.

Торговля в российских рублях также ведется при поставках газа из РФ в Армению, Белоруссию и Киргизию. Частичную оплату российского газа в рублях осуществляет Турция.

Российские компании также расширяют спектр используемых валют при экспорте. В 2022 году холдинг СИБУР проводил сделки по продаже нефтехимической продукции во Вьетнам с оплатой во вьетнамских донгах.

Продвижение юаня

Китай начал продвигать более активное применение юаня в международной торговле после финансового кризиса в США в 2008 году.

Деколонизация энерготорговли — от доллара к нацвалютам

В рамках стратегии увеличения юаневой ликвидности Китай в 2009–2014 годах заключил 25 двусторонних соглашений по свопам с различными странами и регионами в общем объеме 2,9 трлн юаней.

После новых санкций США и ЕС в 2010–2012 годах Тегеран переориентировал свой нефтяной экспорт в восточном направлении, резко увеличив торговлю с Китаем и Индией. Объем импорта иранской нефти в КНР начал достигать $20–30 млрд в год. После усиления санкционного давления со стороны США Китай стал использовать посредников при оплате иранской нефти в юанях.

В настоящее время Пекин и Тегеран приближаются к завершению переговоров об инвестициях в иранскую экономику — «нефть в обмен на инвестиции». В рамках данного соглашения КНР сможет покупать со скидками иранскую нефть за юани и другие валюты, в частности, стран СНГ, а также участвовать в нефтегазовых проектах в Иране. В определенном смысле это ирано-китайская итерация сделки между США и Саудовской Аравией и еще один шаг в сторону создания нефтеюаня.

Следующим крупным шагом для юаня в энерготорговле стала оплата поставок нефти из Венесуэлы в 2017 году. Несколькими годами позднее, в 2019 году, власти Венесуэлы и компания PDVSA начали применять для оплаты услуг и товаров полученные за поставки нефти юани на счетах китайских банков.

В рамках глобального продвижения юаня Китай продолжил работу над использованием юаня в Латинской Америке.

В марте 2023 года Бразилия и Китай договорились об использовании национальных валют в двусторонней торговле. В Бразилии будет создана клиринговая палата для расчетов в юанях на основе Banco BOCOM BBM. Данное бразильское подразделение китайского Bank of Communications подключат к системе платежей CIPS Китая. Это позволит Пекину рассчитываться за нефтяные поставки из Бразилии в юанях. Речь идет об объемах в $16–17 млрд с учетом показателей 2022 года.

Деколонизация энерготорговли — от доллара к нацвалютам

Помимо длительного сотрудничества с Ираном в последнее время Китай активизировал свои усилия по продвижению юаня и среди других стран ОПЕК.

Первые сообщения о переговорах Китая по частичному переводу оплаты поставок нефти в юани с Саудовской Аравией появились в марте 2022 года. Председатель КНР Си Цзиньпин в ходе визита в Саудовскую Аравию в декабре 2022 года предложил ближневосточным странам использовать Шанхайскую международную энергетическую биржу для оплаты поставок нефти и газа в юанях. Китай также ведет работу над юаневой оплатой поставок СПГ. 28 марта 2023 года на платформе Шанхайской нефтегазовой биржи прошла первая сделка по оплате в юанях поставок сжиженного природного газа. Китайская CNOOC договорилась о поставках в юанях 65 тысяч тонн СПГ из ОАЭ с французской Total.

Помешать продвижению юаня в качестве одной из ключевых альтернатив доллару в энерготорговле и его становлению в качестве новой мировой резервной валюты может снижение интереса к гособлигациям КНР. С начала СВО многие западные страны, а также частные и суверенные фонды заметно сократили объем вложений в госдолг Китая.

В данном случае это еще один пример продолжающейся фрагментации мировой экономики с распадом на отдельные блоки. Доллар США постепенно теряет черты глобальной резервной валюты среди развивающихся стран, при этом юань может не в полной мере обрести черты резервной валюты среди развитых стран.

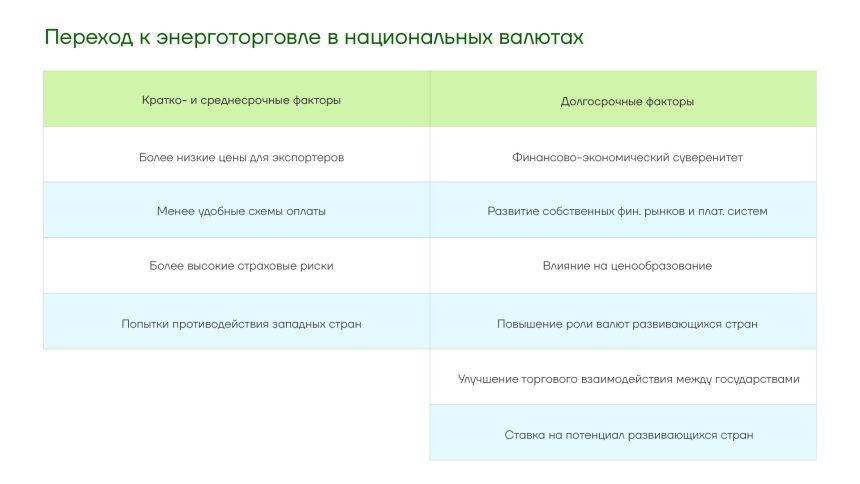

Преграды на пути увеличения объемов

Желания развивающихся стран увеличить энерготорговлю в нацвалютах пока не совпадают с их возможностями. Среди причин этого: пониженная эффективность энергосделок в национальных валютах из-за неразвитой платежно-финансовой инфраструктуры, проблемы с конвертацией валют, торговые дисбалансы между странами.

Западные государства также сохраняют серьезное влияние на ценообразование энергетического рынка. Ведущие агентства по предоставлению ценовой информации и публикации различных сырьевых индексов — Platts, Argus, ICIS и ряд других — сосредоточены в США и Великобритании.

США также стремятся активно влиять на биржевые цены за счет регулярной публикации данных по запасам нефти. Возможности информационного влияния на цены в развивающихся странах пока ограничены. В большинстве государств эти сведения не публикуются. В Китае подобная практика только начинает развиваться.

Деколонизация энерготорговли — от доллара к нацвалютам

Одним из наиболее серьезных барьеров на пути энерготорговли в нацвалютах остается распространенность доллара в энергетических сделках. Доля доллара в сделках с нефтью намного выше, чем в мировой торговле в целом. По данным SWIFT, в январе 2023 года доля долларовых расчетов в международной торговле составила чуть более 40%.

Широко развитая финансовая инфраструктура является одним из ключевых преимуществ долларовой нефтеторговли, обеспечивая ее огромным объемом ликвидности.

Через западные финансовые системы проходит намного больше «бумажной» нефти. Объем рынка нефтяных деривативов во много раз превышает физические объемы торговли нефтью. В данном случае финансовые деривативы можно считать подводной частью «айсберга» нефтедоллара.

Данный дополнительный слой долларовой финансовой инфраструктуры дает компаниям более широкие возможности для страхования ценовых рисков в сравнении с торговлей нефтью в других валютах.

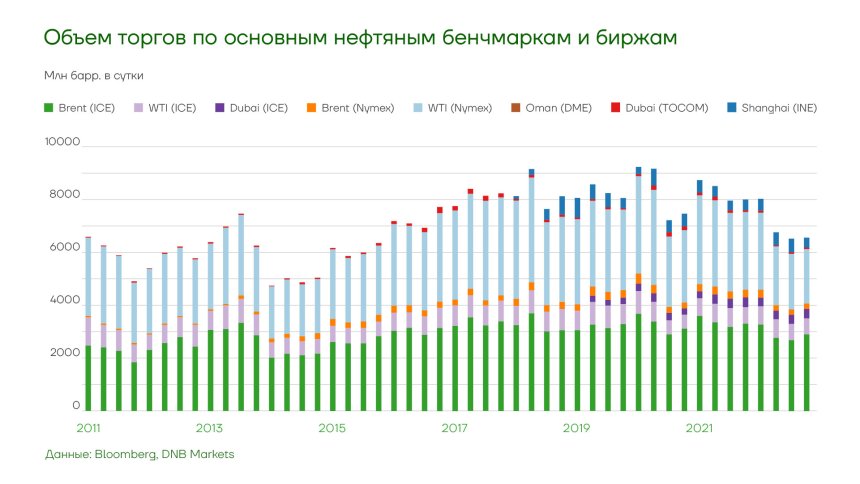

В 2022 году ежедневный объем «бумажной» нефти, торговавшейся на основных товарно-сырьевых биржах мира, в среднем превышал 7 млрд баррелей. Это почти в 70 раз выше среднесуточного потребления нефти в мире (99,57 млн баррелей в сутки).

Основную долю фьючерсных контрактов на нефть в долларах составляют сорта Brent и WTI с торговлей на Интерконтинентальной бирже в Лондоне и Нью-Йоркской товарно-сырьевой бирже. В долларах также ведется торговля фьючерсными контрактами на сорта нефти Dubai и Oman.

Деколонизация энерготорговли — от доллара к нацвалютам

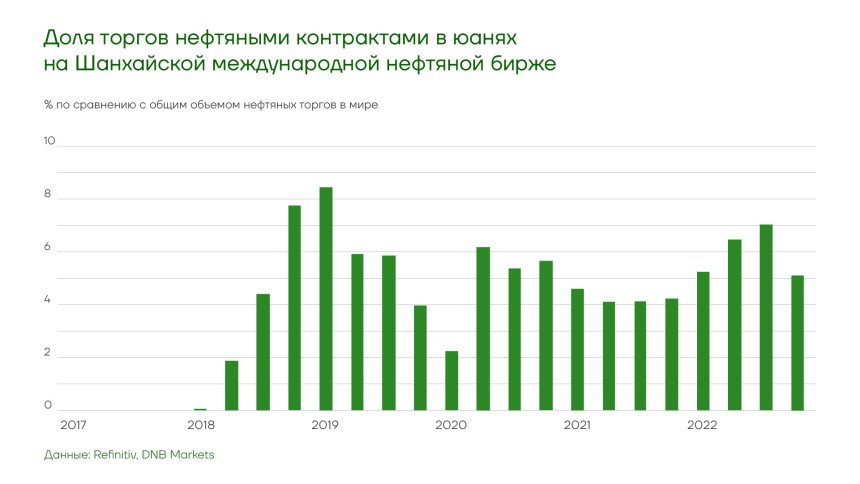

В 2018 году Китай начал биржевую торговлю фьючерсными контрактами на физическую поставку нефти сорта Shanghai в юанях на площадке Шанхайской международной энергетической биржи (INE).

Китай смог реализовать концепцию формирования нового бенчмарка нефти в национальной валюте. Но объемы биржевых торгов нефтью в юанях по-прежнему не могут сравниться с оборотом западной «бумажной» нефти.

Деколонизация энерготорговли — от доллара к нацвалютам

За последние три месяца 2022 года объем торгов фьючерсами на нефть марок Brent и WTI на биржах ICE и NYMEX в среднем ежедневно составлял 6 млрд баррелей.

За этот же период ежедневный объем торгов сортом Shanghai в среднем колебался на уровне 330 млн баррелей. Доля Шанхайской международной энергетической биржи составила около 5% биржевой торговли нефтью.

Отсутствие унификации и какой-либо единой альтернативной платежной системы — еще один из барьеров, мешающих более активному использованию нацвалют при торговле энергоносителями. Странам приходится применять индивидуальные, зачастую менее эффективные решения при энерготорговле в обход доллара США. При оплате поставок вне системы SWIFT, российской СПФС или китайской CIPS срок переводов может достигать нескольких дней.

Помимо увеличения срока платежей, трудности могут возникать при репатриации средств от продажи энергоносителей. Отсутствие свободной конвертации валют развивающихся стран и дисбалансы в их торговых отношениях — еще одна ключевая проблема для энерготорговли в нацвалютах.

После введения западных санкций с подобными трудностями ранее уже сталкивались Иран и Венесуэла. В энерготорговле с Индией схожие проблемы стали испытывать российские компании — они не могут мгновенно конвертировать накопленные рупии на счетах «востро» российских банков в Индии. Это снижает привлекательность прямой энерготорговли между Россией и Индией в рупиях. Компании вынуждены применять другие способы проведения транзакций, используя посредников в ОАЭ с последующей продажей нефти в Индию в дирхамах.

Деколонизация энерготорговли — от доллара к нацвалютам

Резкий рост поставок российской нефти усугубил проблему торгового дисбаланса между РФ и Индией. По сведениям министерства промышленности и торговли Индии, с апреля 2022 по январь 2023 года экспорт РФ в Индию составил $37,28 млрд при этом импорт из Индии в Россию — всего лишь $2,48 млрд.

Власти двух стран ищут пути решения этого вопроса, в том числе в виде возможного увеличения импорта индийской IT-продукции, фармацевтических препаратов, автомобильных комплектующих и техники. В качестве возможного решения также предлагалось увеличение инвестиций в индийские предприятия в газохимической и нефтеперерабатывающей сфере.

В данном контексте нефтеторговля России с Индией отчасти повторяет эволюцию нефтеторговли Ирана и Китая со схемами «нефть в обмен на товары» и «нефть в обмен на инвестиции» — но без появления каких-либо преференций для российских компаний на индийском рынке и формирования условий для создания «нефтерубля» или “нефтерупии”.

Деколонизация энерготорговли — от доллара к нацвалютам

Проблема торгового дисбаланса также может помешать развитию энерготорговли в нацвалютах Бразилии и Китая. Экспорт товаров и услуг из Бразилии на протяжении многих лет превышает импорт из Китая. В 2022 году торговый профицит Бразилии составил около $29 млрд. Иными словами, при планируемом переводе двусторонней торговли в национальные валюты Бразилии пока будет не на что тратить заработанные юани.

Недостаточное развитие страхования логистики поставок является еще одним сдерживающим фактором. В частности, Россия, Иран и ряд других экспортеров владеют существенным танкерным флотом. Однако эти суда лишены возможностей страхования, аналогичных западным.

Особенностью энергосделок в нацвалютах также остается более низкая стоимость продажи ресурсов для экспортеров. Необходимость предоставления скидок из-за санкций и/или конкуренции с оплатой в долларах является вынужденным решением, и данный фактор не является конкурентным преимуществом сделок в национальных валютах.

Среди компаний и властей отдельных стран могут сохраняться иллюзии относительно эффективности уже принятых мер. Также у них может присутствовать желание сохранить использование альтернативных схем с формальными заявлениями о переводе торговли в национальные валюты, но с использованием западной финансовой инфраструктуры.

Использование таких схем не решит проблему злоупотребления США своим доминирующим положением в валютно-финансовой сфере. Для стран-экспортеров это временный способ «выживания» под санкциями, но подобные ухищрения не помогут развивать полноценные торговые отношения в дальнейшем.

Поиск решений для роста

Для развития энерготорговли в нацвалютах странам необходимо активнее разрабатывать финансирование и кредитование в национальных валютах. Сохранение долговых схем с использованием западных валют чревато санкционными рисками и фактически будет равноценно продолжению торговли в долларах и евро.

Устранение дисбалансов в двусторонней торговле с возможностью потратить валютную выручку от продажи энергоносителей на приобретение необходимых товаров потребует более длительного времени и серьезных усилий от руководства стран.

Сокращение временных задержек при платежах и репатриации выручки является одной из первостепенных задач, которые могут быть сравнительно легко решены за счет создания клиринговых палат и использования уже существующих платежных систем. Однако и здесь могут быть свои нюансы, в частности, нежелание Индии использовать в торговых расчетах юань или использовать китайскую платежную систему CIPS.

Деколонизация энерготорговли — от доллара к нацвалютам

Постепенное накопление нацвалют в резервах стран будет способствовать развитию энерготорговли между ними.

Развивающимся государствам необходимо активизировать усилия по созданию собственной платежно-финансовой инфраструктуры в обход западной. При этом у стран нет в запасе нескольких десятков лет для выстраивания системы наподобие нефтедоллара — для ведения торговли нужны рабочие решения уже сейчас.

Более активное сотрудничество в рамках БРИКС, а также в формате ЕАЭС‑АСЕАН помогло бы сократить путь, по которому развивающиеся страны идут к деколонизации энерготорговли. Одним из вариантов подобного сотрудничества может стать создание единой валюты БРИКС.

Вопрос о создании единой валюты объединения будет впервые официально обсуждаться на предстоящем форуме в августе 2023 года в ЮАР.

Одним из потенциальных вариантов взаимной торговли между странами БРИКС также могло бы стать использование энергетических кредитов — по аналогии со специальными правами заимствования (SDR) в МВФ. Страны-экспортеры энергоносителей могли бы привлекать данные заемные средства для необходимых им проектов, что позволило бы повысить объемы торговли в национальных валютах несмотря на торговые дисбалансы. Платформой для обеспечения таких энергокредитов мог бы стать Новый банк развития. При этом мультивалютный характер подобного энергетического SDR позволил бы повысить его конвертацию и ликвидность. Присоединение новых стран к БРИКС в дальнейшем позволит наращивать объемы торговли внутри объединения.

Еще одним примером возможного решения является использование для трансграничной торговли цифровых валют, которые могли бы быть обеспечены ценными активами — в частности, золотом. Россия и Иран ведут обсуждение этого вопроса на правительственном уровне.

Переход от глобализации к стадии соперничающих блоков стран уже оказывает влияние на трансграничную торговлю. Новый экономический миропорядок пока далек от окончательного формирования, и среди отдельных государств сохраняется инерция в использовании прежних торгово-финансовых систем.

Несмотря на возможные попытки унификации, в ближайшей перспективе энерготорговля между развивающимися странами сохранит гибридные черты с более активным использованием отдельных нацвалют, сочетанием бартерных и других альтернативных схем.

Тем не менее, развивающиеся государства могут и должны использовать укрепление своих экономических позиций для развития энерготорговли в выгодном для них направлении. По сравнению с западными экономиками у развивающихся стран есть потенциальное преимущество в более широкой географии взаимодействия новых макрорегионов в будущем фрагментированном мире.