Тлеющий фитиль

Основные риски глобальной рецессии сосредоточены в США и Европе.

- Эпоха коронавирусных локдаунов и беспрецедентных мер поддержки национальных экономик завершилась периодом высокой экономической неопределенности.

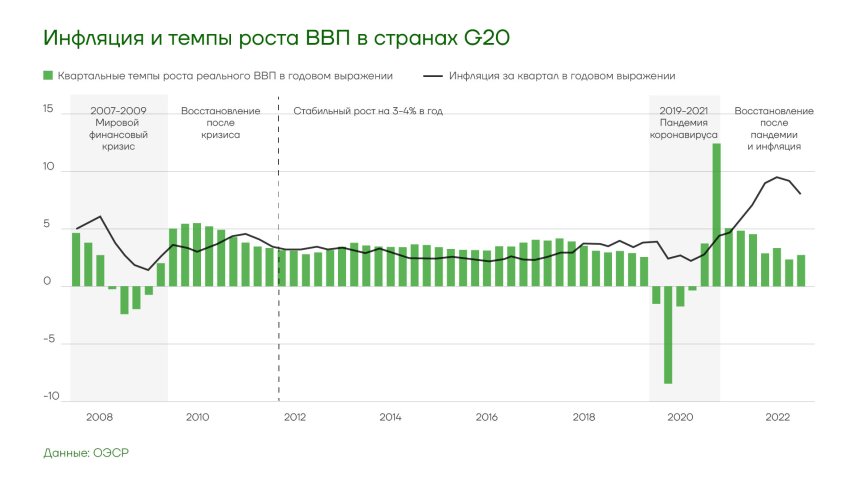

- Инфляция в США и Европе почти достигла уровня начала 80-х годов, а усилия центральных банков сосредоточены на борьбе с ней максимально мягким способом, чтобы отдалить наступление рецессии.

- Геополитическая и торговая напряженность находятся на высоком уровне, что только усиливает имеющиеся риски.

- Опасения рецессии доминируют в новостной повестке, при этом ключевые индикаторы экономики США, связанные с рецессией, сигнализируют об опасности уже более года, но она не наступает.

- Замедление инфляции от ее максимальных значений происходит в США и Европе очень небыстро. Это усиливает неопределенность относительно сроков возвращения к целевым уровням.

- Для возврата к таргетам могут потребоваться слишком высокие ключевые ставки, а серьезное ужесточение денежно-кредитной политики является угрозой для многих бизнес-моделей.

- Глубина и продолжительность грядущей рецессии может стать сюрпризом, так как плохо поддается прогнозированию.

Рецессия стала глобальным трендом

Мировая экономика столкнулась с серьезными трудностями в контексте низких перспектив роста, повышенной инфляции и усиливающейся неопределенности. Наблюдается устойчиво высокая инфляция как в развитых, так и в развивающихся странах, что привело к самому агрессивному циклу повышения процентных ставок за последние десятилетия. Это усугубило долговую уязвимость и привело к ужесточению финансовых условий.

В то время как экономические перспективы остаются сдержанными, замедление глобального роста в 2023 году, вероятно, будет менее серьезным, чем ожидалось ранее, в основном из-за увеличения расходов домохозяйств в США и ЕС, восстановления в Китае и стабильного роста Индии. Согласно прогнозу Департамента по экономическим и социальным вопросам ООН, ожидается замедление глобального роста с 3,1% в 2022 году до 2,3% в 2023 году, а в 2024 году мировая экономика получит некоторый импульс, увеличившись на 2,5%, инфляционное давление постепенно ослабнет. Однако этот результат значительно ниже более долгосрочного (2000–2019 годы) среднего показателя роста, который составил 3,1%. Структурные проблемы, такие как последствия пандемии, подавление инвестиций, растущая долговая уязвимость и нехватка финансирования, остаются нерешенными, поэтому мировая экономика сталкивается с риском длительного периода неудовлетворительных темпов развития. Медленный рост доходов еще больше подорвет перспективы прогресса в деле искоренения нищеты и достижения других целей устойчивого развития.

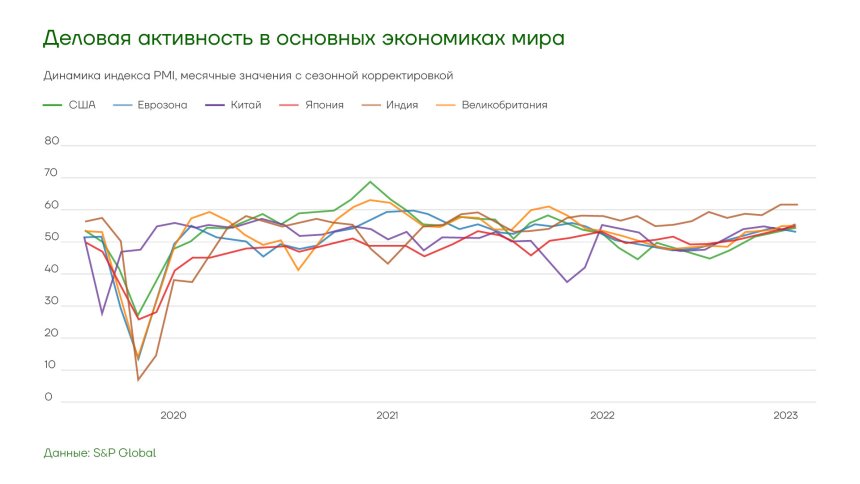

В последние месяцы настроение потребителей и деловых кругов в большинстве крупнейших экономик немного улучшилось, чему способствовало снижение мировых цен на продукты питания и энергоносители.

В большинстве экономик Индекс деловой активности (Purchasing Managers’ Index или PMI) незначительно улучшился по сравнению с первым кварталом 2023 года, индексы находятся выше 50 пунктов.

Когда и где глобальная начнется рецессия?

ФРС и ЕЦБ повышали ставки самыми быстрыми темпами в истории. При этом большинство экономик демонстрируют положительную динамику ВВП в годовом выражении.

Инфляция в США, Европе и Великобритании достигла пика в 2022 году, но она еще далека от установленных целевых значений центральных банков.

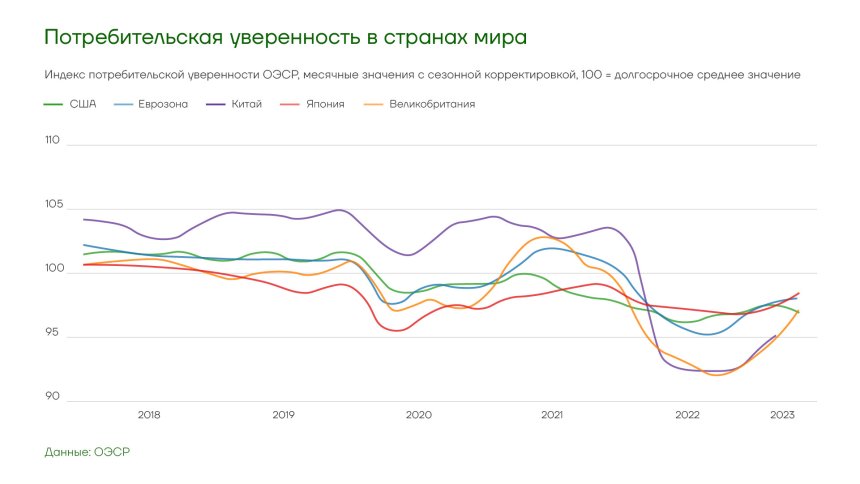

Индекс потребительской уверенности в крупнейших экономиках держится ниже многолетних средних значений, хотя в последние месяцы наблюдается небольшое улучшение.

Когда и где глобальная начнется рецессия?

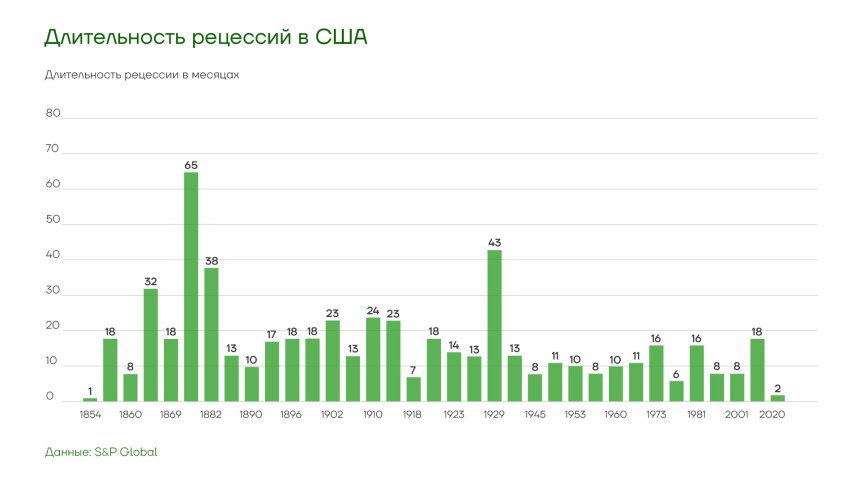

Тайминг и глубина рецессий остаются непредсказуемыми, при этом избежать их в длительной перспективе все равно невозможно.

Когда и где глобальная начнется рецессия?

Рецессии и близкие к этому состояния экономики могут принимать несколько форм. Менее опасной из них остается «мягкая посадка», при которой ключевая ставка повышается достаточно для борьбы с инфляцией, но не усиливает давление на экономику чрезмерно, а динамика спроса в экономике остается достаточно позитивной, чтобы избежать полноценной рецессии. Инфляция в этом случае находится вблизи таргета.

Еще одной формой является рыночная коррекция. В этом случае ужесточение денежно-кредитной политики провоцирует финансовый кризис и последующее сильное падение рынков. При этом может начаться долговой кризис, особенно на развивающихся рынках.

«Усталость от инфляции» — еще одна условная форма рецессии, она проходит мягко и без резкого повышения ставок. Вызвана «усталостью потребителей» от инфляции, при которой они корректируют свои потребительские предпочтения. Обычно длится 2-3 квартала с умеренным падением.

Одним из самых неприятных сценариев остается стагфляция. В этом случае ставки повышаются достаточно сильно, часто этот процесс может сопровождаться повышением цен на энергоресурсы. Вместе со снижением потребительской уверенности и расходами экономика входит в стагнацию или в полноценную рецессию.

В каждой экономике набор рисков, ведущих к рецессии, различен. Если в США это банковская система, рынок жилой недвижимости, постоянная необходимость повышения потолка госдолга и торговая война с Китаем, то в Европе — цены на энергоресурсы, спред между бондами Германии и Италии, долговые проблемы государств и геополитические потрясения. Для Китая основными рисками являются рынок жилой недвижимости, бюджетные проблемы локальных властей, торговые войны с США и Европой, напряженная ситуация вокруг Тайваня.

Рецессия в США: будет или нет?

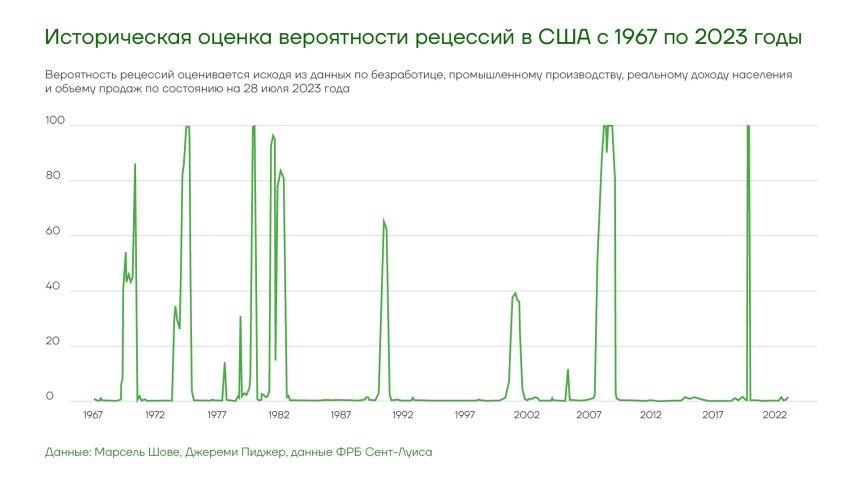

Экономическое сообщество наблюдает за рисками разгорающейся рецессии в США уже около полутора лет. Хотя сейчас показатели остаются относительно благоприятными, стечение лишь нескольких факторов может стать причиной начала рецессии в стране.

Вероятность рецессии оценивается исходя из данных по безработице, промышленному производству, реальному доходу населения и объему продаж по состоянию на 28 июля 2023 года.

Когда и где глобальная начнется рецессия?

На Уолл-стрит экономический спад ждут с начала 2022 года. О его приближении говорят два последовательных квартала с отрицательной динамикой ВВП в прошлом году, действия ФРС по повышению процентной ставки, что часто совпадает с рецессией, а также многочисленные рыночные и статистические признаки, которые исторически были чрезвычайно надежными индикаторами того, что проблемы грядут. Но рецессии все нет.

Когда и где глобальная начнется рецессия?

Скорее всего, США будет трудно, если не невозможно, избежать хотя бы небольшого периода падения во втором полугодии 2023 года.

Другие факторы риска включают низкий уровень доверия со стороны малого бизнеса, сокращение производства и опережающие индикаторы, которые соответствуют рецессии. Даже сверхъестественная сила рынка труда рассматривается как слабое место, так как это не может продолжаться долго и в любом случае является запаздывающим индикатором.

В последние десятилетия не было лучшего и более надежного средства прогнозирования экономического цикла США, чем форма кривой доходности казначейских облигаций, и с октября прошлого года она сигнализирует о новой рецессии, которая, вероятно, начнется в 2024 году. Это важно, потому что рецессии исторически были связаны с медвежьим рынком акций и бычьим рынком облигаций. Более того, если рецессия наступит в начале 2024 года, это может повлиять на президентские выборы в США, которые пройдут в ноябре.

Как правило, кривая доходности имеет восходящий наклон (долгосрочные ставки выше краткосрочных) и предшествует экономическому подъему; но перевернутая кривая, встречающаяся реже (всего восемь раз за последние шесть десятилетий), сигнализирует о рецессии с запаздыванием примерно на 10-13 месяцев.

Если считать с октября 2022 года, сокращение, вероятно, начнется в начале 2024 года.

Когда и где глобальная начнется рецессия?

С 1960-х годов инверсия кривой доходности в США предсказывала все восемь последующих рецессий, начавшихся примерно через год. Точность прогнозирования с помощью кривой доходности с 1968 года была идеальной: не только за каждой инверсией следовала рецессия, но и ни одна рецессия не происходила без предшествующей инверсии кривой доходности. Существует сильная корреляция между начальной продолжительностью и глубиной инверсии кривой и последующей продолжительностью и глубиной рецессии. Текущая инверсия, вероятно, будет продолжительной и серьезной. ФРС вряд ли значительно снизит учетную ставку до конца 2023 года, а это означает, что следующая рецессия в США будет относительно серьезной и может продолжаться до 2025 года.

Когда и где глобальная начнется рецессия?

Судя по всему, следующая рецессия в США (2024–2025 годы) станет результатом ужесточения политики ФРС (2022–2023 годы) для борьбы с быстро растущей инфляцией (2021–2022 годы), вызванной массовой эмиссией денег и монетизацией долга (2020–2021 годы) в ответ на пандемию коронавируса (2020–2021 годы).

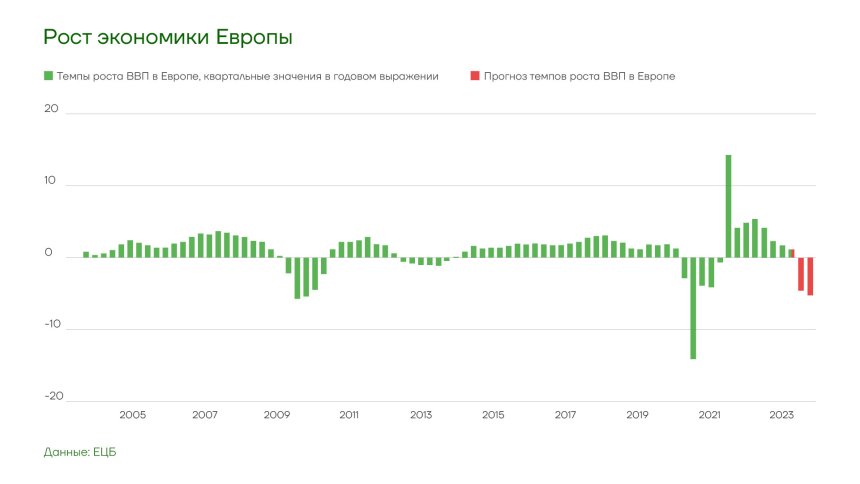

Европа спаслась от рецессии. Надолго ли?

Евростат в июле опубликовал обзор банковского кредитования, и данные выглядят блекло. Опрос отслеживает условия кредитования и объем спроса на кредиты в европейской банковской системе. Он основан на опросе кредиторов, его обычно рассматривают как прогнозный показатель.

Предложение кредитов по всем направлениям ограничено, и банки неохотно предоставляют займы на фоне риска повышения процентных ставок. Спрос на кредиты также остается низким. Но особенно тревожной выглядит картина в коммерческом секторе: спрос на кредиты среди бизнеса сейчас находится на историческом минимуме.

Спрос на коммерческие кредиты сейчас ниже, чем он был в разгар кредитного кризиса 2008-2009 годов, что вызывает особое беспокойство, поскольку высокие цены на энергоносители в настоящее время оказывают давление на европейские компании. Эти данные полностью согласуются с идеей о том, что в Европе может происходить глубокая деиндустриализация.

Когда и где глобальная начнется рецессия?

Результаты таких опросов четко коррелируют с достоверными данными, обычно публикуемыми позже статистическими агентствами.

Когда и где глобальная начнется рецессия?

Глядя на прогноз европейских инвестиций в основной капитал, можно сделать вывод, что инвестиции в Европе сократились примерно на ту же величину, что и во время рецессии 2008–2009 годов. Поскольку деловой цикл определяется инвестициями в основной капитал, эти данные также можно использовать для прогнозирования роста ВВП в Европе.

Данные банковского кредитования показывают, что европейские экономики сейчас могут находиться в глубокой рецессии. Это также говорит о том, что этот спад еще более силен, чем в 2008-2009 годах. Хотя финансовый кризис начинался медленно, а затем постепенно усугублялся, этот прогноз указывает на то, что нынешняя рецессия может оказаться значительно более стремительной на своих ранних этапах.

Тем не менее, если посмотреть на динамику ВВП и инфляции, можно прийти к выводу, что экономика еврозоны вернулась к росту после длительного периода стагнации, а инфляция в валютной зоне из 20 стран-членов продолжает снижаться по сравнению с прошлогодним пиком.

Активность выросла на 0,3% во втором квартале, в то время как уровень инфляции снизился с 5,5% до 5,3% в июле.

Предыдущие данные о валовом внутреннем продукте пересмотрены в сторону улучшения, оказалось, что рецессии, объявленной в июне на основе предыдущих оценок, на самом деле удалось избежать. В более раннем отчете Евростата говорилось, что экономика сократилась в последнем квартале 2022 года и в первом квартале этого года, но пересмотренные данные показали нулевой рост с января по март вместо сокращения.

Когда и где глобальная начнется рецессия?

Более существенное, чем ожидалось, восстановление в зоне единой валюты означает, что Европейский центральный банк, вероятно, еще радикальнее повысит процентные ставки осенью. Хотя технической рецессии удалось избежать, какое-то серьезное улучшение маловероятно, так как на еврозону по-прежнему оказывают давление повышенная инфляция и действия ЕЦБ. Рост ВВП еврозоны в этом году составит не более 0,8%. Уровень безработицы в настоящее время очень низок, тогда как в 2008–2009 годах, когда в последний раз показатели банковского кредитования были такими слабыми, он быстро рос. Есть два потенциальных объяснения существованию такой статистики в данный момент.

Во-первых, кредитование сокращается настолько быстро, что этот показатель является опережающим индикатором даже в большей степени, чем обычно, подразумевая, что на горизонте для Европы уже видна сильная рецессия, и только опережающие индикаторы по банковскому кредитованию обнаруживают ее.

Во-вторых, может оказаться, что данные опроса по банковскому кредитованию больше не работают для прогнозирования роста ВВП. Это означало бы, что что-то пошло не так в секторе коммерческого кредитования. В такой интерпретации компании сокращают свои кредиты, как будто экономика находится в серьезной рецессии, в то время как фактически ВВП все еще растет. Наиболее очевидным объяснением здесь могут быть высокие цены на энергоносители.

Ни один из этих вариантов не говорит о положительном тренде. Данные опроса по банковскому кредитованию в любом случае показывают, что европейская экономика находится в тяжелом положении.

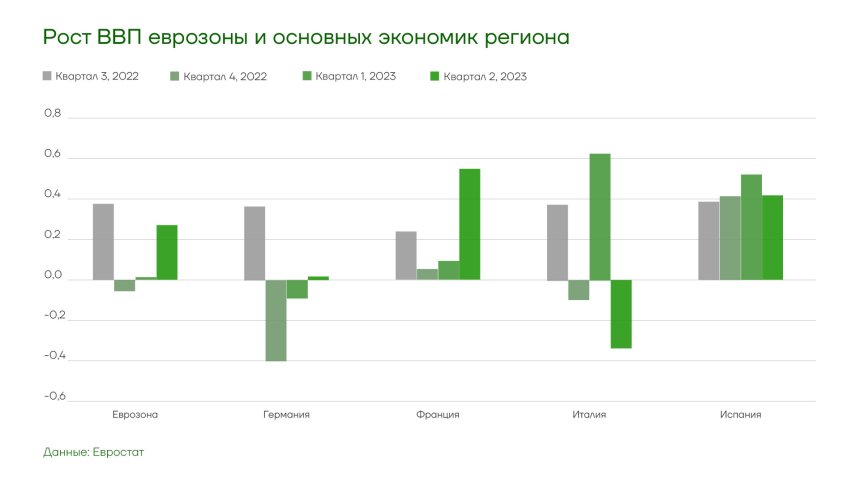

Самые большие проблемы наблюдаются в Германии и Италии, так как эти страны обладают большим производственным сектором, а спрос на товары продолжает сокращаться. С другой стороны, Франция и Испания показывают обнадеживающие результаты. Рост ВВП Франции ускорился с 0,1 до 0,5%. В Испании рост замедлился с 0,5 до 0,4%. Опасения вызывает именно Германия, так как ранее она была локомотивом всей европейской экономической системы, да и скатывание в рецессию крупнейшей экономики региона не добавит оптимизма рынкам, производителям и потребителям.

Согласно оперативной оценке немецкого статистического агентства, экономика Германии во втором квартале находилась в стагнации. За год рост ВВП снизился на 0,6% или на 0,2% с учетом рабочих дней. Также данные по последним кварталам были незначительно пересмотрены в сторону повышения, что, однако, не коснулось зимней рецессии. Судя по имеющимся месячным данным и комментариям статистического управления, именно частное потребление помогло экономике Германии избежать продолжения спада, который начался зимой.

Когда и где глобальная начнется рецессия?

Слабая покупательная способность, сокращение портфеля промышленных заказов, а также влияние самого агрессивного ужесточения денежно-кредитной политики за последние десятилетия и ожидаемое замедление экономики США — все это свидетельствует о невысокой экономической активности. Помимо этих циклических факторов, геополитическая напряженность, демографические изменения и текущий энергетический переход будут оказывать структурное давление на экономику Германии в ближайшие годы. При этом ожидается снижение общей инфляции и падение цен на энергоносители и продукты питания, что в сочетании с более высокой заработной платой должно поддержать частное потребление во второй половине года. Тем не менее, экономика Германии застряла в сумеречной зоне между стагнацией и рецессией.

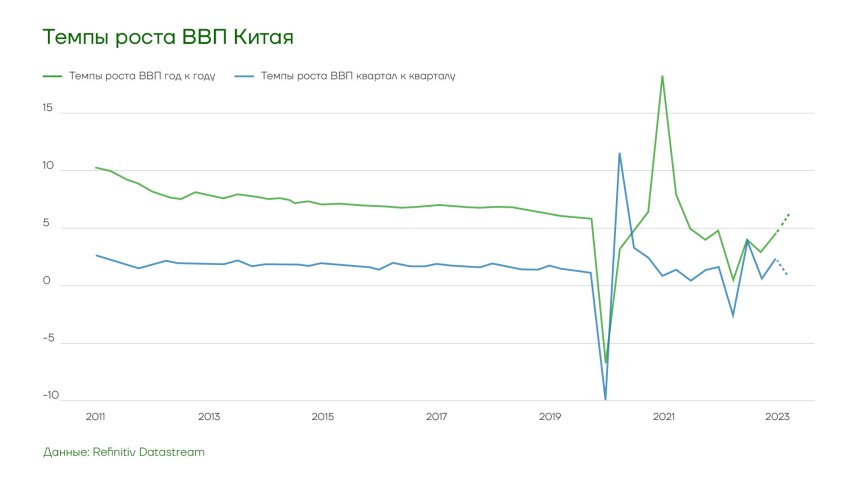

Рецессия пока не добралась до Азии

Когда в конце прошлого года Китай отказался от своей жесткой политики нулевой терпимости к коронавирусу, многие предсказывали, что экономика страны начнет активно расти. Но в последующие месяцы потребительские расходы оказались слабыми, рынок недвижимости, который был назван «бомбой замедленного действия», продолжает сталкиваться с застарелыми проблемами чрезмерной активности в сфере строительства, а правительственные чиновники изо всех сил пытаются справиться с неуправляемым долгом муниципалитетов в размере 23 триллионов долларов, а также ростом безработицы среди молодежи.

Теперь есть вероятность, что Китай движется к рецессии, которая будет сдерживать его экономическое развитие долгие годы.

Когда и где глобальная начнется рецессия?

Речь идет о балансовой рецессии, при которой потребители и бизнес в течение длительного периода направляют основной поток средств на погашение долга, а не на расходы или инвестиции. С этой проблемой столкнулась Япония в прошлом веке, когда экономический рост несколько десятилетий оставался ниже среднего для развитых стран, а дефляция была постоянной угрозой.

В последней публикации “Бежевой книги” Китая (China Beige Book) выяснилось, что уровень государственных заимствований упал до самого низкого уровня с 2010 года во втором квартале текущего года. Это свидетельствует о высоком уровне беспокойства среди предпринимателей. Кроме того, инфляция не является проблемой для Китая, так как она сохраняется на низком уровне: в июле был зафиксирован резкий рост, но в месячном выражении она составила всего 0,5%, а ранее вообще опускалась до нуля. И это в то время, как другие центральные банки по всему миру повышают процентные ставки для борьбы с инфляцией. Проблемой же является заметное замедление экономики, из-за чего Народный банк Китая в июне снизил ставку впервые с августа 2022 года.

Но власти Китая, судя по официальным комментариям, осознают имеющиеся проблемы, поэтому есть вероятность решительных и достаточных мер, заключающихся в фискальном стимулировании. В этом случае экономика Поднебесной удержится от падения. Тем не менее, возможности такого стимулирования ограничены, так как оно ранее приводило к проблемам с избыточным предложением на рынке недвижимости и усугубляло рост долга местных органов власти.

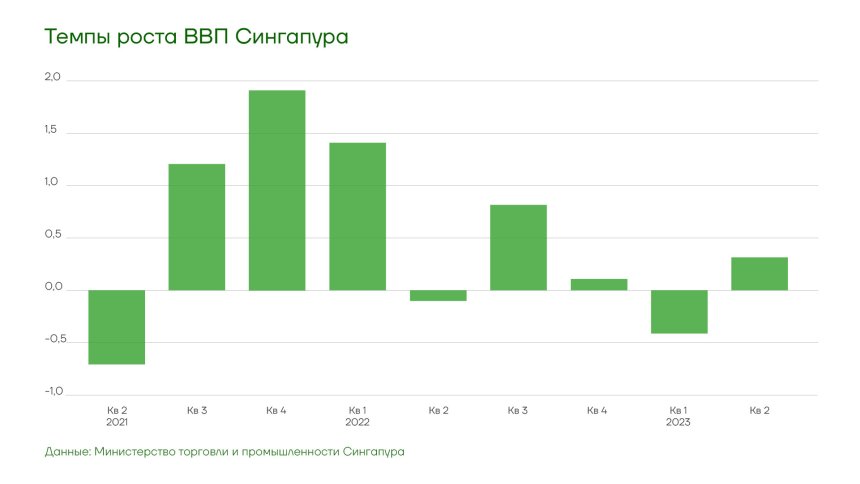

Еще одной проблемной экономикой региона остается Сингапур. Страна едва избежала рецессии во втором квартале, экономика выросла с учетом сезонных колебаний на 0,3% в квартальном выражении после сокращения на 0,4% в первом квартале.

Есть вероятность пересмотра данных в сторону понижения из-за замедления роста в Китае. Тем более, что рост обеспечен сферой услуг, а сама экономика остается слабой. Промышленное производство и экспорт падают восемь месяцев подряд, что повышает риск затяжного спада.

Когда и где глобальная начнется рецессия?

Азия в последние годы была островком стабильности и надеждой для мировой экономики. Сейчас перспективы роста здесь в среднем также ухудшились из-за ужесточения финансовых условий. Есть большие риски снижения экономик во многих странах, учитывая ограниченное возможности бюджетов и истощение резервов.

Согласно прогнозу Всемирного банка, рост в Юго-Восточной Азии ожидается на уровне 5,6% в 2023 году, прогноз скорректирован в сторону понижения и предполагает заметное замедление после активного восстановления после пандемии на уровне 8,2% в 2021 году. При этом прогнозы снижены по всем странам регионам, кроме Бутана. В Индии темпы роста ВВП упадут до 6,3% из-за слишком высокой стоимости заимствований и более медленного роста доходов.

Когда и где глобальная начнется рецессия?

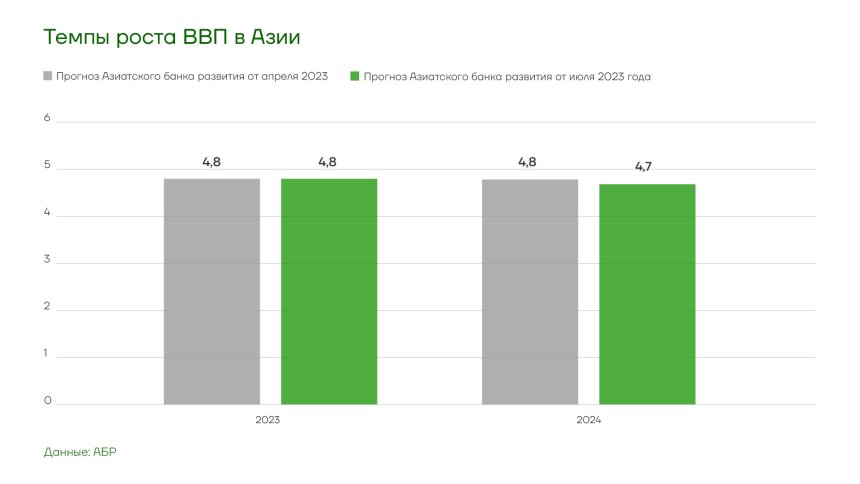

Азиатский банк развития сохранил свой прогноз для развивающихся стран Азиатско-Тихоокеанского региона на уровне 4,8% в этом году на фоне устойчивого внутреннего спроса. В основном рост в регионе обеспечивается открытием китайской экономики. При этом спрос на экспорт электроники и других промышленных товаров замедляется, поскольку ужесточение денежно-кредитной политики тормозит экономическую активность в крупных странах с развитой экономикой. Прогноз роста региона на следующий год был незначительно снижен до 4,7% с апрельской оценки в 4,8%.

Что в итоге?

- Мировые центральные банки выбрали неоптимальную стратегию, которая может привести к серьезным экономическим потрясениям.

- У ЕЦБ и ФРС не осталось места для маневра, все основные способы и механизмы борьбы с надвигающейся рецессией либо уже использованы, либо будут неэффективны в нынешних условиях.

- Отсутствие рецессии в США в сочетании с факторами, указывающими на ее приближение, может означать более сильное падение, чем ожидалось ранее.

- Восстановление Европы после грядущей рецессии может оказаться длительным, так как сопутствующие проблемы могут означать деиндустриализацию, а без сильной промышленности справиться с последствиями будет сложнее.

- Замедление в Китае и ряде других азиатских стран означает, что в мире не останется локомотивов, способных вытянуть мировую экономику из кризиса быстро.

- В большинстве стран и регионов риски рецессии ослабли после результатов второго квартала, но они остаются, а ситуация может ухудшиться под давлением негативных факторов.