Уголь, экскаватор

2022 год стал рекордным для рынка угля, были достигнуты новые исторические показатели спроса и добычи. Генерация электроэнергии в мире на основе угля также выросла до нового максимума.

- 2022 год стал рекордным для рынка, были достигнуты новые исторические показатели спроса и добычи. Генерация электроэнергии в мире на основе угля также выросла до нового максимума.

- Между странами Запада и развивающимися государствами Азии усиливается расхождение в спросе на уголь и инвестициях в угольный сектор.

- Азиатский регион остается локомотивом роста потребления угля. Основная доля строящихся и запланированных к постройке ТЭС находится в Азии. Европа столкнулась с нехваткой доступных энергоресурсов после введения новых санкций против России.

- Россия смогла переориентировать часть экспортных потоков угля из Европы в Азию. Для увеличения российского экспорта необходимо устранить «узкие» места в логистике.

- В 2023 году ожидается продолжение роста мирового потребления угля, при этом также прогнозируется снижение цен. Основные риски для угольной отрасли могут оказаться внесекторальными.

Новые рекорды угля

Прогнозы об «угольном пике», а также сокращении мирового потребления угля оказались ошибочными.

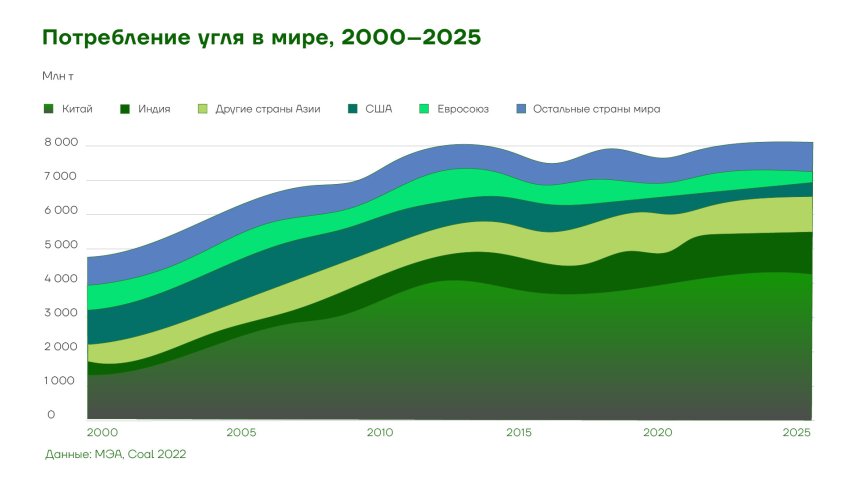

В 2020 году эксперты Международного энергетического агентства прогнозировали, что мировой спрос на уголь «вероятно, достиг своего пика в 2013 году, в настоящее время стагнирует и, скорее всего, в дальнейшем будет снижаться». В МЭА ожидали, что спрос на уголь в мире в ближайшие годы снизится до 7,4 млрд тонн в год и будет оставаться на этом уровне вплоть до 2025 года.

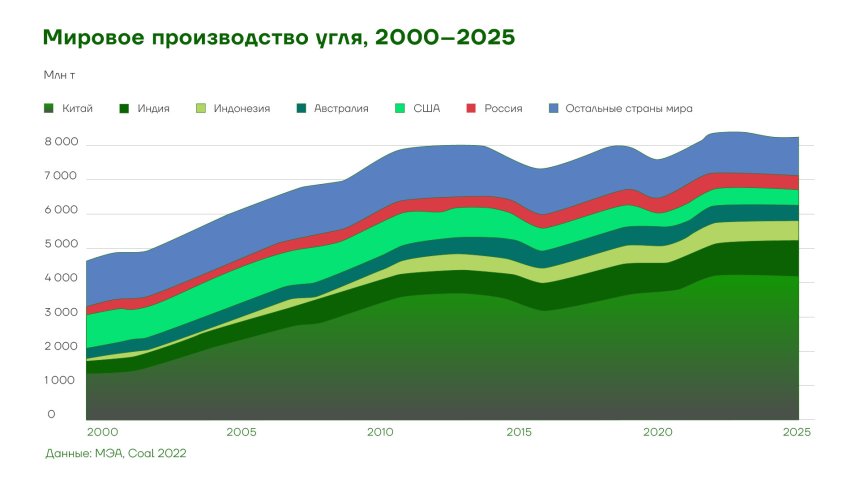

Но следующие два года перечеркнули эти прогнозы. В 2021 году глобальный спрос на уголь вырос на 6% до 7,947 млрд тонн, почти повторив прежний рекорд 2013 года в 7,997 млрд метрических тонн. Добыча угля в 2021 году выросла на 6% до 8,056 млрд метрических тонн.

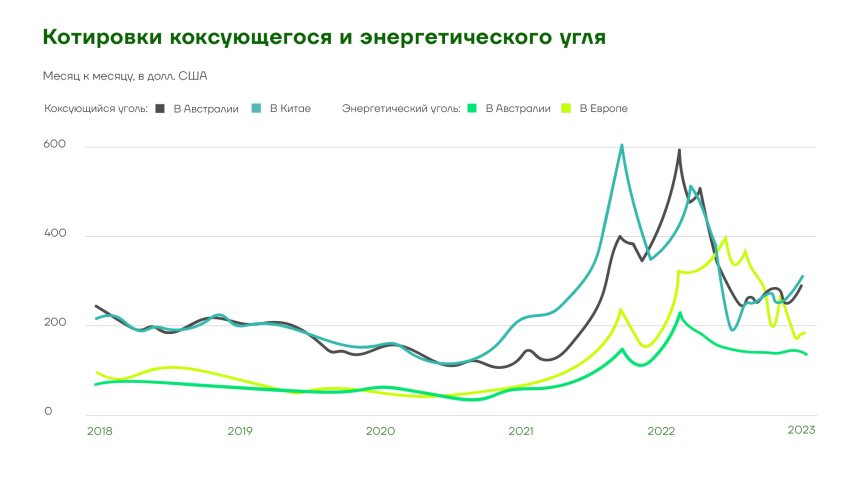

Среднегодовой уровень котировок угля в 2021 году оказался наиболее высоким с 2008 года – $121 за тонну по европейскому бенчмарку и $145 за тонну по основным котировкам в Азии.

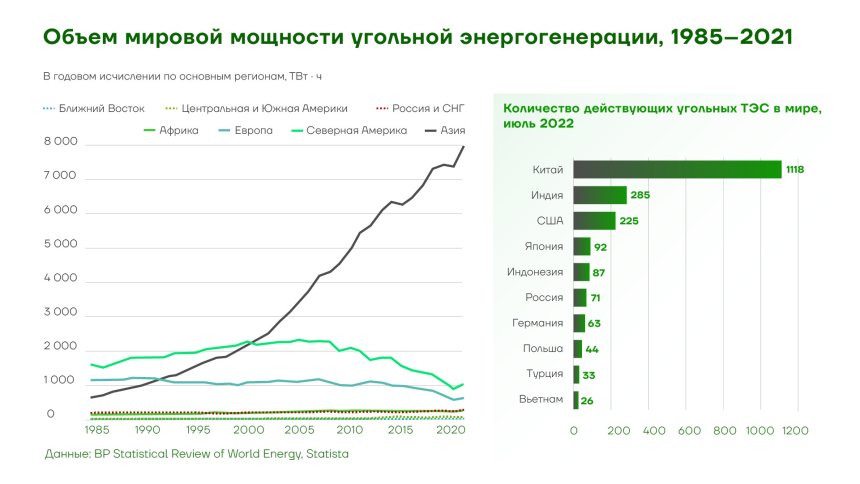

Доля угля в мировой генерации электроэнергии в 2021 году вновь начала расти, достигнув 36%. Производство электроэнергии на основе угля составило рекордные 10,244 тераватт-часов.

Угольная отрасль: Помощь Азии и умение выживать

В 2022 году угольный рынок обновил эти рекорды. По предварительным оценкам МЭА, спрос на уголь в 2022 году вырос на 1,2% до нового исторического рекорда в 8,025 млрд метрических тонн. Добыча также достигла нового исторического максимума в 8,3 млрд метрических тонн.

Угольная отрасль: Помощь Азии и умение выживать

Угольная генерация электроэнергии в мире в 2022 году также поставила новый рекорд, увеличившись на 1,5% до 10,3 тераватт-часов.

Усредненное значение котировок на энергетический уголь в Роттердаме в 2022 году достигло исторического максимума в $295 за тонну. По данным компании Argus Media, это вдвое выше средних показателей 2021 года и почти в 4 раза выше среднего уровня цен на уголь в период с 2010 по 2020 годы.

Угольная отрасль: Помощь Азии и умение выживать

Основные причины роста рынка: растущий спрос Азии, повышение интереса к углю на фоне резкого скачка цен на газ, обострение ситуации в мировой геополитике, а также погодный фактор.

Мировой рынок и фактор санкций

Заметный сдвиг в потреблении угля в 2022 году произошел в Европе. Новые санкции ЕС в отношении России и отказ от прямых закупок российских энергоносителей привели к энергетическому кризису и росту цен на различные виды топлива. Импорт российского угля ранее занимал существенную долю в европейском энергобалансе: в 2021 году на поставки из России приходилось около 22% от общего потребления угля в ЕС. Из-за высоких цен на газ странам Европы пришлось снизить газовую генерацию и вернуть в строй часть ранее остановленных угольных ТЭС.

Рекордная засуха в ряде государств ЕС и приостановка работы части атомных реакторов во Франции также подстегнули спрос на уголь. По данным компании Ember, в 2022 году гидро- и атомная генерация электроэнергии в ЕС в целом снизились на 185 тераватт-часов по сравнению с 2021 годом. С увеличением потребления угля в Европе вновь заговорили об угольном «ренессансе».

Как и ранее, в начале 2010-х годов, когда мировой спрос на уголь достиг рекордных значений. По ряду прогнозов, текущий период повышенного спроса на уголь в ЕС будет непродолжительным. Подобные оценки отчасти подтверждаются тем, что основной рост угольной генерации и снижение выработки энергии газовыми ТЭС в Европе уже произошли в 2021 году. В IV квартале 2022 года объемы энергогенерации на основе угля в ЕС сократились.

Продолжение угольного «ренессанса» в масштабе мировой экономики уже практически не зависит от Старого Света. Страны Европы перестали формировать монументальные тенденции во многих сферах экономики, включая энергетику.

Главную роль в росте показателей рынка угля в 2023 году играют государства Азиатско-Тихоокеанского региона. В обозримом будущем такой расклад сил сохранится.

Ключевые страны и компании угольного сектора

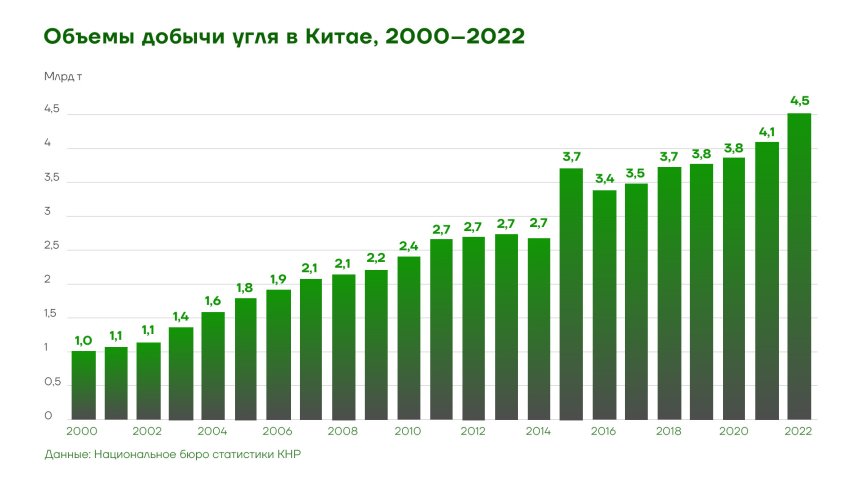

Первое место по добыче угля в мире с большим отрывом занимает Китай. По данным Национального статистического бюро КНР, в 2022 году производство угля выросло на 9% по сравнению с 2021 годом и достигло нового абсолютного рекорда в 4,496 млрд тонн. Согласно многим прогнозам, добыча угля в Китае продолжит расти и в 2023 году.

Второе место занимает Индия. По предварительным оценкам, в 2022-2023 фискальном году объем добычи угля в стране составит от 850 до 900 млн тонн. Министерство угольной промышленности Индии утвердило цели по увеличению добычи до 1,31 млрд тонн в 2023– 2024 фискальном году. К 2030 году власти Индии рассчитывают повысить добычу угля до 1,5 млрд тонн.

Третье место в списке крупнейших угледобывающих стран занимает Индонезия. По данным министерства энергетики и минеральных ресурсов этой страны, объем добычи угля там в 2022 году составил 687 млн тонн.

На четвертом месте находятся США. По оценкам Управления энергетической информации, в 2022 году совокупный объем производства составил 598 млн тонн угля.

На пятом месте – Австралия. По оценкам компании GlobalData, в 2022 году добыча угля в этой стране составила 565 млн тонн.

Угольная отрасль: Помощь Азии и умение выживать

Шестую строчку в списке занимает Россия. Объем добычи отечественными компаниями, по заявлению заместителя председателя правительства РФ Александра Новака, в 2022 году составил 443,6 млн тонн.

В десятку ведущих мировых производителей угля также входят такие страны как ЮАР, Германия, Казахстан и Польша.

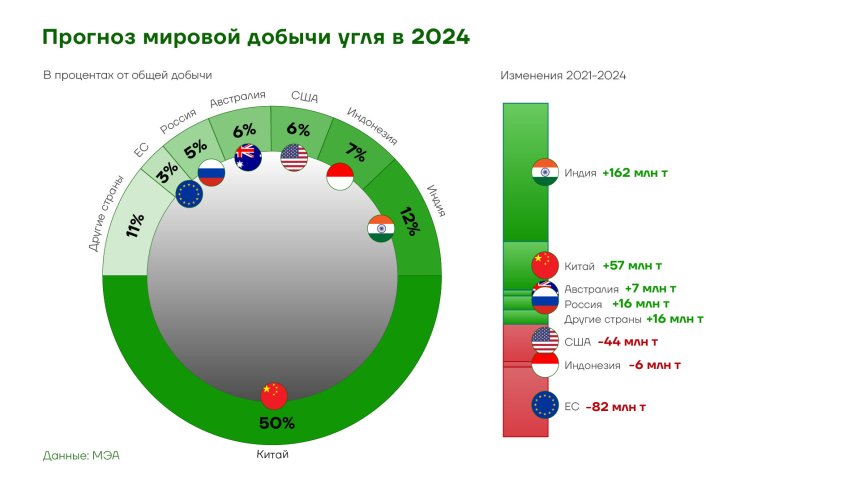

По прогнозам МЭА, в 2024 году доля Китая в мировой добыче угля достигнет 50%.

Угольная отрасль: Помощь Азии и умение выживать

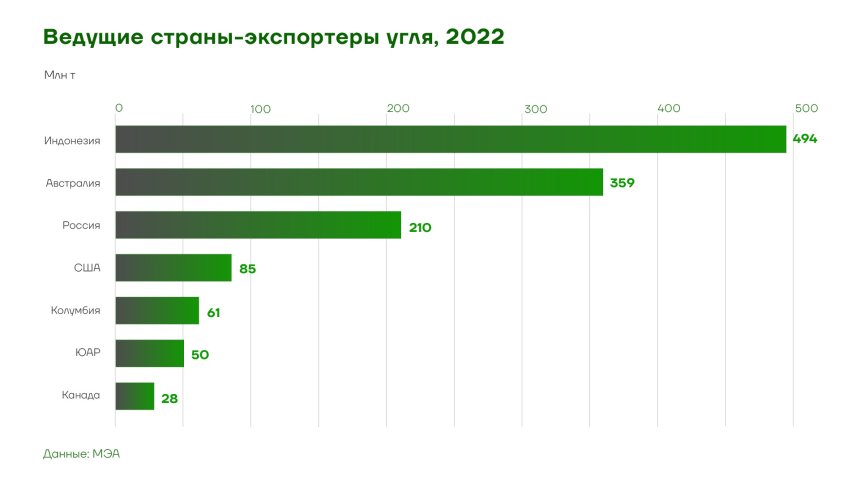

Первое место по поставкам угля на мировой рынок занимает Индонезия. Главная статья ее экспорта – энергетический уголь. По оценкам компании Kpler, в 2022 году отгрузка угля индонезийскими компаниями составила 494 млн тонн, при этом экспорт энергетического угля достиг 448,5 млн тонн. За последние 10 лет Индонезия нарастила продажи с 304,5 млн до почти 500 млн тонн на фоне резкого увеличения добычи: с 2010 года она выросла почти в 2 раза.

Угольная отрасль: Помощь Азии и умение выживать

Крупнейшими поставщиками угля после Индонезии являются Австралия, Россия, США, Колумбия и ЮАР.

Лидирующие позиции по экспорту металлургического угля в мире с большим отрывом от остальных стран занимает Австралия. Среди крупнейших поставщиков на мировые рынки – США, Канада, Россия и Мозамбик.

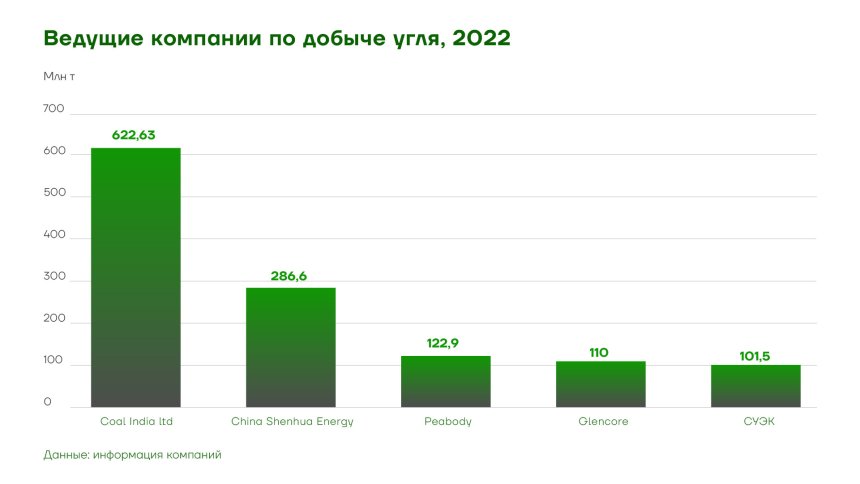

Среди компаний первенство по добыче угля принадлежит индийской Coal India ltd с показателем в 622,63 млн метрических тонн в 2022 году. 2-ое место занимает китайская China Shenhua Energy, добывшая 286,6 млн метрических тонн в 2022 году.

В числе компаний-лидеров также американская Peabody (122,9 млн тонн), швейцарский холдинг Glencore (110 млн тонн) и российская компания СУЭК (101,5 млн тонн).

Угольная отрасль: Помощь Азии и умение выживать

На фоне рекордов рынка угля в 2022 году многие компании отрасли отчитались о получении рекордных прибылей. По данным S&P Capital IQ, крупнейшие игроки в 2022 году смогли почти утроить свои прибыли до уровня в $97,7 млрд. В частности, China Shenhua Energy и Glencore получили прибыли от продажи угля в размере $12,2 и $13,2 млрд соответственно.

Фактор АТР: угольные ТЭС и тяжелая промышленность

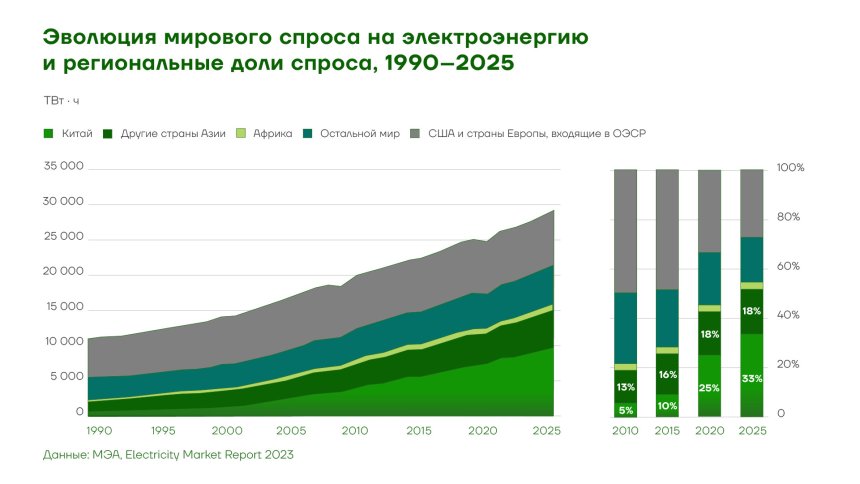

Мировой спрос на электроэнергию, согласно текущим оценкам, в период с 2022 по 2025 год в среднем будет ежегодно расти на 2,8%. Доля Китая, Индии и стран Юго-восточной Азии в этом увеличении спроса в ближайшие годы превысит 70%.

Угольная отрасль: Помощь Азии и умение выживать

К 2025 году страны Азии будут потреблять половину электроэнергии в мире. Доля Китая в общем объеме мирового потребления электричества достигнет 1/3.

Уголь сохраняет лидерство в качестве основного источника топлива для генерации электроэнергии в Азиатско-тихоокеанском регионе. В 2022 году доля угля в генерирующем сегменте региона выросла до 57%, прибавив 2,5% по сравнению с 2021 годом. Он также продолжает преобладать в генерирующем секторе Австралии. Доля угля в энергогенерации страны в 2021 году составила 51%.

Угольная отрасль: Помощь Азии и умение выживать

Экономический рост стран Азии и увеличение их потребностей в электроэнергии стали определяющим фактором стабильно высокого спроса на уголь в регионе.

Угольная отрасль: Помощь Азии и умение выживать

С 2005 по 2015 год в мире были построены рекордные по объемам генерирующие мощности на угле, большая часть проектов была введена в строй именно в Азии. Это одна из основных причин резкого и продолжительного роста годовых объемов угольной энергогенерации в регионе.

Угольная отрасль: Помощь Азии и умение выживать

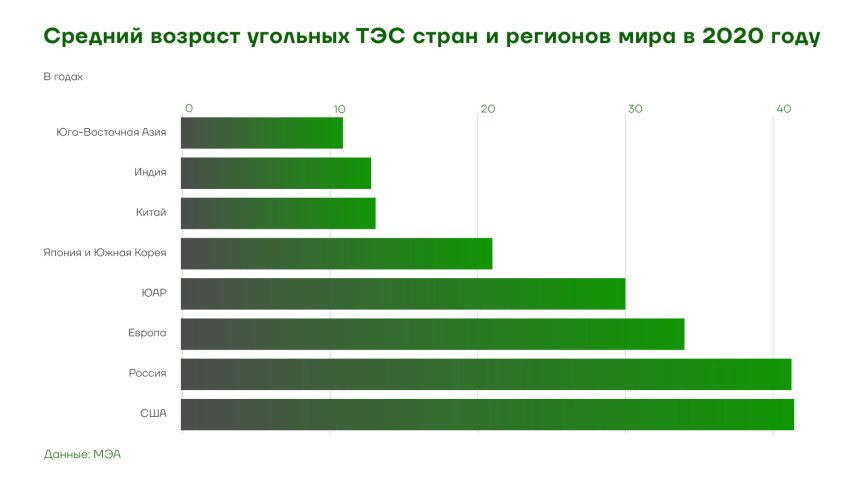

Многие действующие угольные теплоэлектростанции в Азии являются сравнительно «молодыми». Их средний возраст составляет менее 15 лет. Для сравнения, средний возраст ТЭС в США – 40 лет.

Угольная отрасль: Помощь Азии и умение выживать

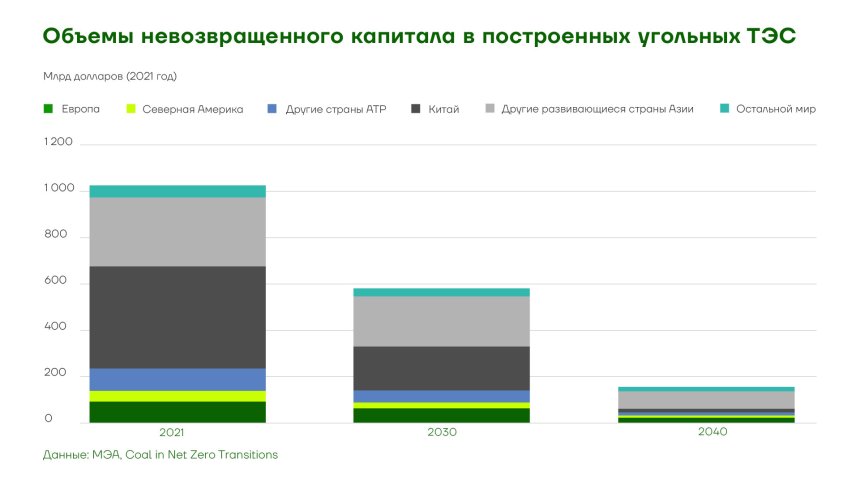

Из-за сравнительно небольшого возраста угольных ТЭС в Азии еще не окупились затраты на их создание. Объем капитала, привлеченного для строительства и пока еще не возвращенного в виде прибылей от генерации электроэнергии, оценивается в $1 трлн.

Угольная отрасль: Помощь Азии и умение выживать

Помимо стабильно широкого использования угля для энергогенерации, в ближайшие годы также сохранится высокий спрос на этот тип сырья в промышленности.

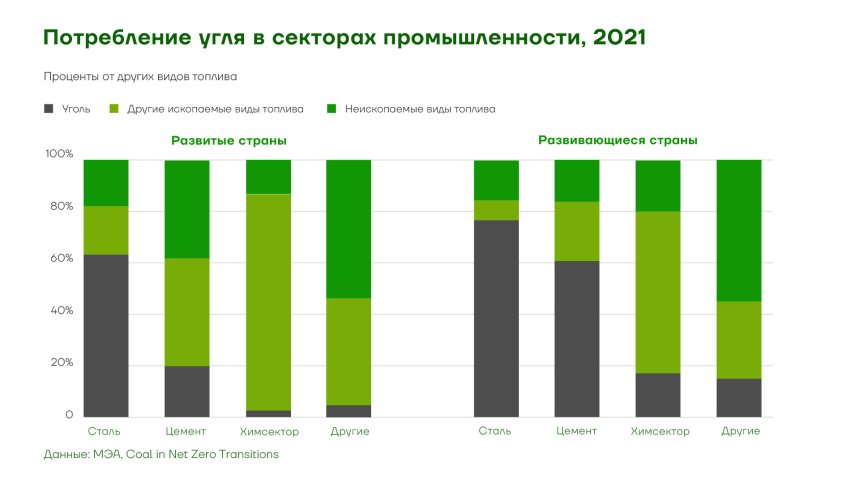

В настоящее время потребление угля в промпроизводстве сосредоточено в сталелитейном и цементном сегментах – на их долю приходится около 70% в общем объеме.

Помимо стабильно широкого использования угля для энергогенерации, в ближайшие годы также сохранится высокий спрос на этот тип сырья в промышленности.

В настоящее время потребление угля в промпроизводстве сосредоточено в сталелитейном и цементном сегментах – на их долю приходится около 70% в общем объеме.

Инвестиционные решения по модернизации активов в данных секторах в дальнейшем также будут отражаться на спросе на уголь. По оценкам МЭА, до 2030 года потребуется модернизация около 60% от общего объема сталелитейных мощностей в мире.

Роль Китая

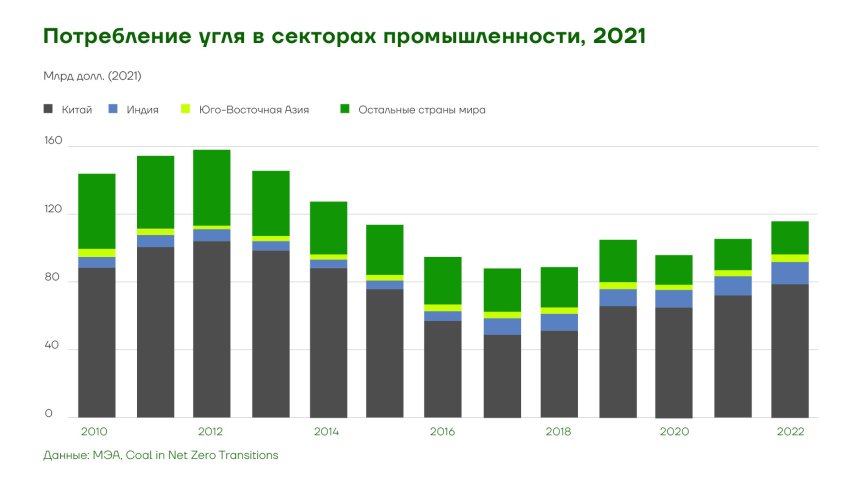

Основные инвестиции в добычу угля сосредоточены в АТР и в особенности в Китае. После снижения инвестиций в добычу в 2013–2017 годах показатель вновь начал постепенно расти.

Угольная отрасль: Помощь Азии и умение выживать

Собственная добыча угля Китая в 2022 году достигла рекордной отметки в 4,496 млрд тонн. Ряд экспертов отмечают, что статистика Китая не совсем прозрачна. При этом импортные поставки – в том числе из России – активно используются властями для снижения цен на внутреннем рынке КНР.

Угольная отрасль: Помощь Азии и умение выживать

Общий объем импорта угля Китаем в 2022 году снизился на 9,2% до 290 млн тонн. По официальным данным КНР, потребление такого топлива в стране в 2022 году выросло на 4,3% по сравнению с предыдущим годом. В 2021 году показатель составлял 4,23 млрд тонн.

Заметное влияние на генерацию электроэнергии в 2022 году в Китае — как и в Европе – оказал погодный фактор.

Летом 2022 года в отдельных регионах КНР установилась рекордно жаркая и засушливая погода. Это привело к существенному снижению гидрогенерации. Жара также вызвала краткосрочный, но ощутимый скачок потребления электричества для кондиционирования воздуха.

Угольная отрасль: Помощь Азии и умение выживать

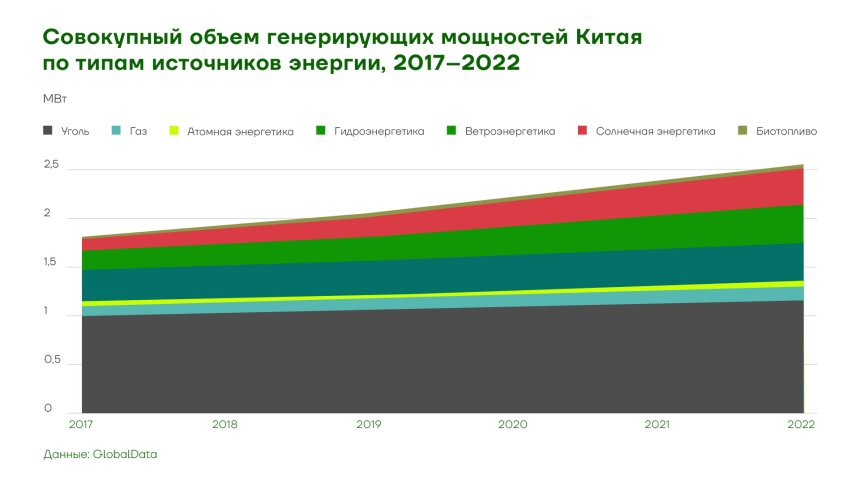

В результате, погодный фактор способствовал более активному использованию угольной генерации. Доля угля в общем объеме действующих энергогенерирующих мощностей Китая в 2022 году составила 56,2%.

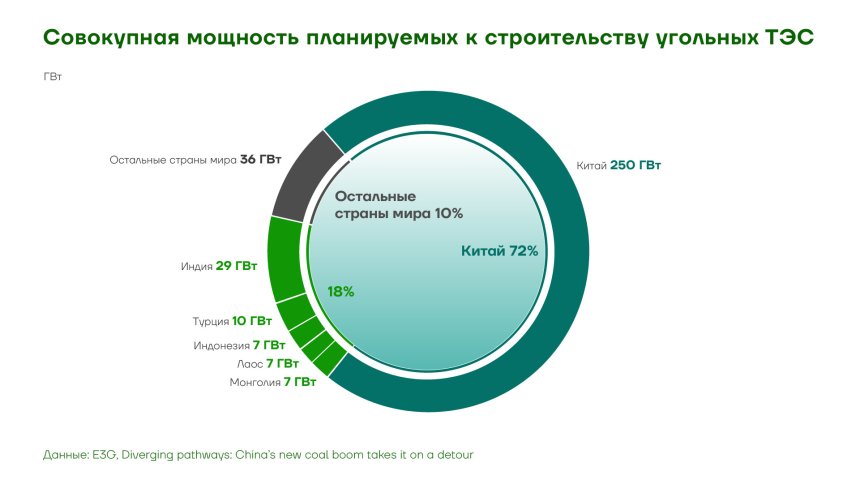

В 2023 году Китай планирует почти удвоить темп запуска угольных и газовых ТЭС. Ожидается, что в эксплуатацию будут введены энергогенерирующие мощности на ископаемом топливе в объеме 70 ГВт-часов. В 2022 году этот показатель составил 40 ГВт.

По прогнозам, совокупный объем мощности угольной энергогенерации в Китае увеличится с 1100 ГВт-часов в 2022 году до уровня в 1330 ГВт к 2025 году. К 2030 году мощность установленной угольной энергогенерации Китая прогнозируется на уровне в 1400 ГВт-часов.

Китай собирается построить угольные ТЭС общей мощностью более 250 ГВт — это 72% от общего объема запланированных к постройке угольных генерирующих проектов в мире.

Угольная отрасль: Помощь Азии и умение выживать

Уголь необходим Китаю как основа стабильной генерации во время пиковой нагрузки энергосистемы и для прохождения периодов пониженной генерации в возобновляемой энергетике.

Пекин стремится избежать повторения ошибок Европы, когда трансформация энергетики и промышленности проводится за счет энергетической безопасности.

Председатель КНР Си Цзиньпин отмечал, что стратегия Китая по сокращению Россия Заместитель председателя правительства РФ Александр Новак в феврале 2023 года отметил, что угольная промышленность «одной из первых столкнулась с ограничениями западных стран на поставки». Запрет ЕС на наш уголь вступил в силу в августе 2022 года.

Россия

Российские компании смогли переориентировать существенную часть своих экспортных потоков в Азию. В первую очередь – в Китай и Индию.

Крупнейшим покупателем российского угля в 2022 году стал Китай, импортировавший 67,3 млн тонн. Объем экспорта угля из России в Индию в 2022 году, по предварительным оценкам, вырос до 20,1 млн тонн.

Общий объем добычи угля в 2022 году в России составил 443,6 млн тонн. Общий объем экспорта угля из России снизился на 7% по сравнению с 2021 годом до 210,9 млн тонн.

Угольная отрасль: Помощь Азии и умение выживать

Крупнейшим производителем угля в России и одним из ведущих экспортеров в мире является СУЭК (АО «Сибирская угольная энергетическая компания»). Добыча СУЭК за последние годы в среднем превышает 100 млн тонн в год, на долю компании приходится около четверти всего угольного производства в России.

Второе место занимает «Кузбассразрезуголь», в 2021 году объем добычи компании составил 45,3 млн тонн. На третьем месте – УК «Элси», компания была создана

в 2022 году на основе слияния «Эльгауголь» и «Сибантрацит». Совокупный объем добычи угля активами, вошедшими в состав «Элси», в 2021 году составил 37,3 млн тонн.

Среди ведущих игроков угольной отрасли РФ также такие компании как «Распадская» с объемом добычи угля в 22,8 млн тонн в 2021 году, «СДС-Уголь» с показателем добычи в 19,2 млн тонн в 2021 году, «Стройсервис» (16,7 млн тонн), «Русский уголь» (14,7 млн тонн), «Востсибуголь» (13,7 млн тонн) и КТК — «Кузбасская топливная компания» (12,8 млн тонн).

По данным Федеральной службы госстатистики (Росстат), за 2022 год прибыли угольных компаний России выросли на 13,7% до 871,9 млрд рублей.

Но в целом российские игроки не получили прибылей, сопоставимых с результатами иностранных компаний в 2022 году. Одним из факторов, замедливших рост прибылей российских компаний угольного сектора, стало укрепление рубля в первой половине 2022 года после первоначального ослабления на фоне начала СВО.

Существенная часть прибыли была также недополучена из-за того, что российские игроки были вынуждены реализовывать свою продукцию с существенными скидками. Первый вице-премьер РФ Андрей Белоусов отмечал, что скидки при экспорте угля из России доходили до 50–60%.

Санкции и необходимость предоставления скидок в целом привели к определенному нарушению ценообразования на российский уголь при экспортных поставках. Привязка цены к основным бенчмаркам, в том числе к австралийским и европейским, стала эфемерной. Ценообразование на российский уголь при экспорте приняло спорадический характер.

В целом, несмотря на повышение затрат и вынужденные скидки при экспортных продажах, российские компании смогли заметно увеличить налоговые выплаты в бюджет. Министр энергетики РФ Николай Шульгинов в своем выступлении в Думе в середине марта 2023 года заявил о том, что налоговые поступления от угольных компаний в 2022 году выросли более чем в 2 раза – до 360 млрд рублей по сравнению с показателем в 175 млрд рублей в 2021 году.

Он также отметил, что власти не будут повышать налоги в отрасли в связи с вынужденной продажей угля с дисконтом и ростом логистических затрат бизнеса. По его словам, от компаний угольного сектора также не будут требовать участия в единовременном взносе с бюджет в 2023 году.

Николай Шульгинов также заявил о том, что объем добычи угля в России в 2023 году сохранится на уровне 2022 года. При этом в правительстве России рассчитывают на рост экспорта в страны Азиатско-Тихоокеанского региона в 1,5–2 раза к 2030 году.

Активное развитие логистической инфраструктуры России необходимо как для повышения объемов поставок угля на мировые рынки, так и снижения издержек компаний.

Российские компании столкнулись с повышенными затратами из-за роста тарифов РЖД и увеличения фрахтовых ставок для сухогрузов. Труднее стало и страховать суда. Здесь главная причина — санкции.

Генеральный директор АО «СУЭК» Максим Басов в ноябре 2022 года отметил, что от 50% до 75% итоговой цены российского угля составляет именно стоимость логистики.

Недостаточная пропускная способность Восточного железнодорожного полигона стала одной из основных проблем для угольного сектора при поставках в Азию и превратилась в сдерживающий фактор для российской экономики в целом. Дефицит провозных мощностей Восточного полигона осенью 2022 года оценивался в 140 млн тонн в год.

Второй этап модернизации позволит увеличить провозную способность полигона со 158 до 180 млн тонн. По планам, 2-ой этап должен завершиться в 2024 году, однако сроки реализации проектов сдвигаются.

В рамках 3-го этапа модернизации Восточного полигона предполагается создание транспортного коридора Россия – Монголия – Китай. Развитие данного маршрута также помогло бы увеличить объемы экспорта российского угля, в том числе за счет синергии поставок из России и Монголии в промышленные районы северной части Китая.

С целью повышения увеличения объемов поставок угля в частном порядке строится Тихоокеанская железная дорога, по которой планируется перевозить около 25 млн тонн угля в год. Железная дорога Эльга – Чумикан пройдет от Эльгинского месторождения в Якутии к строящемуся угольному морскому терминалу «Порт Эльга» на территории Хабаровского края в районе мыса Манорский Охотского моря. Планируется, что новый угольный терминал на первоначальном этапе позволит отгружать 5 млн тонн угля в год, в дальнейшем ожидается постепенное повышение объемов отгрузки до 12, 20 и 30 млн тонн в год, соответственно.

Разворот экспортных поставок угля России – это долгоиграющий феномен. Переориентация экспорта с Запада на Восток обусловлена стабильными перспективами спроса на уголь в странах Азии. Данные изменения в конечном счете должны были произойти вне зависимости от геополитической ситуации.

Для повышения экспортных показателей угольной отрасли и экспорта России в целом необходим системный подход как в плане тщательного контроля за развитием логистики, так и в разрезе заключения межправительственных соглашений.

Значимую роль в увеличении объемов экспорта угля и других российских товаров в страны Азии и ряд стран Африки может сыграть транспортный коридор «Север - Юг» с поставками через Иран. Но для его развития также необходимо принятие решений на государственном уровне, существенный объем инвестиций и наличие твердых контрактов на поставки.

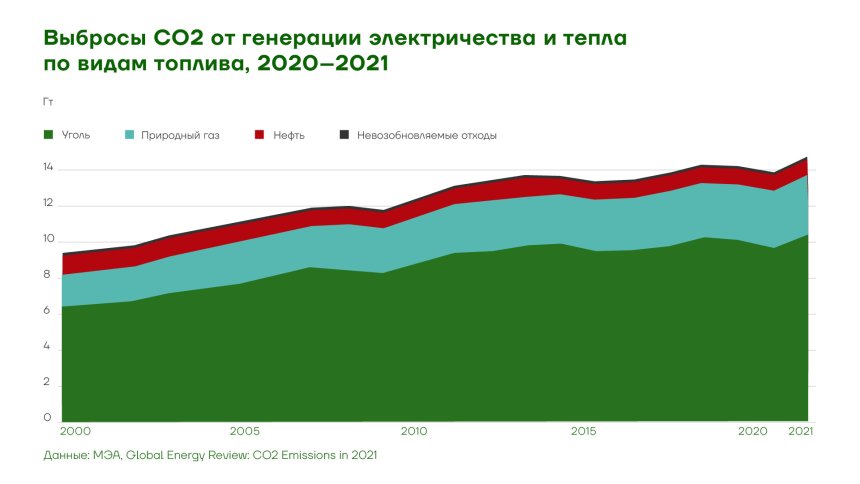

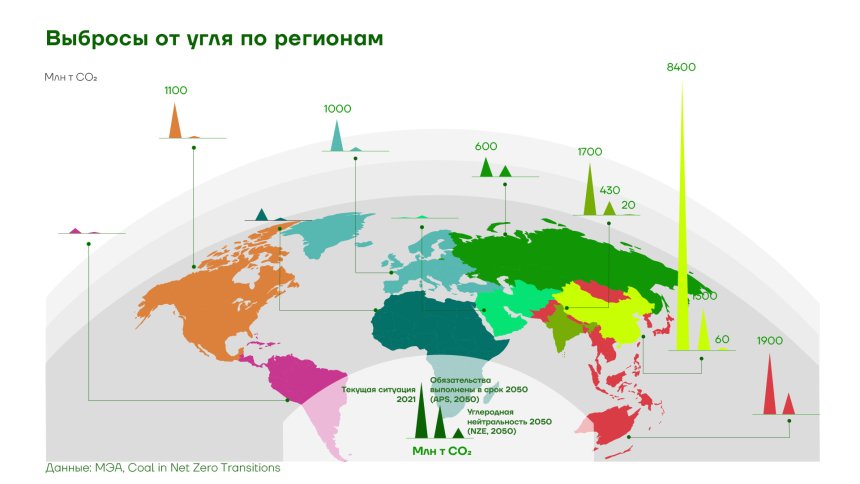

Экология угля

Уголь остается одним из основных источников вредных выбросов. В 2021 году объем выбросов CO2 при сжигании угля в различных отраслях вырос до рекордного уровня в 15,3 Гт. Основным источником выбросов CO2 остается применение угля для генерации электроэнергии.

Угольная отрасль: Помощь Азии и умение выживать

Межстрановые соглашения с призывами сократить использование угля заметно влияют на ситуацию в мировом угольном секторе.

В 2015 году 197 стран подписали Парижское климатическое соглашение с заявлением о формальных обязательствах по сокращению выбросов парниковых газов. Документ не содержит количественных обязательств по сокращению выбросов и внедрения каких-либо механизмов контроля над его соблюдением.

Угольная отрасль: Помощь Азии и умение выживать

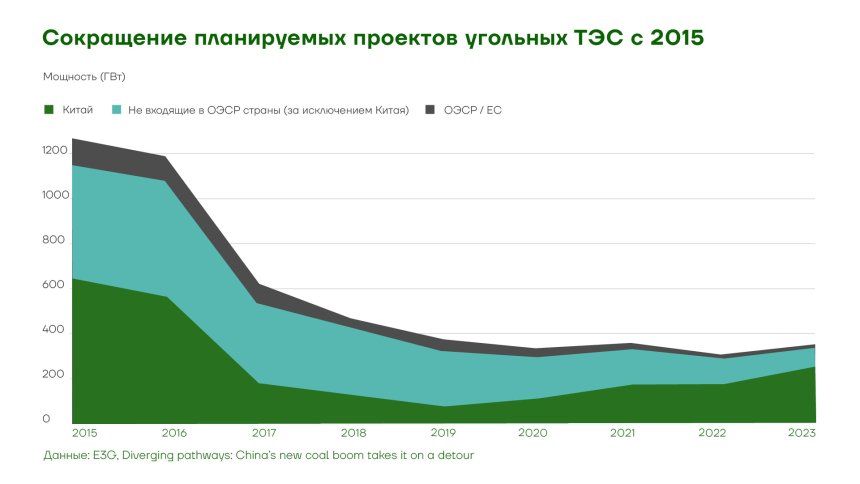

Но Парижское соглашение усилило «моральный императив» для стран и компаний по уменьшению финансирования угольного сектора. После подписания документа в мире произошло заметное сокращение планируемых к постройке новых угольных ТЭС.

Для снижения объема вредных выбросов также рассматриваются меры по улучшению экологичности угольных теплоэлектростанций. Однако на данный момент масштаб строительства угольных ТЭС с улавливанием, утилизацией и хранением CO2 невелик.

Стоимость создания подобных «экологичных» угольных ТЭС в целом на порядок выше, чем обычных.

Угольная отрасль: Помощь Азии и умение выживать

По оценкам МЭА, более активное использование технологий улавливания, утилизации и хранения углерода в промышленности и энергетике в рамках реализации различных сценариев снижения потребления угля, может способствовать сокращению сжигания угля к 2050 году в диапазоне от 30% до 90%.

При сохранении спроса на уголь на текущих уровнях и введении в строй всех запланированных проектов угольных ТЭС объемы вредных выбросов в мире к 2050 году заметно повысятся.

Угольная отрасль: Помощь Азии и умение выживать

Рост вопреки прогнозам о снижении

Призывы политиков и экоактивистов к сокращению потребления угля и искусственно сниженная инвестиционная привлекательность “грязного топлива” на Западе пока не привели к устойчивому падению мирового спроса. Почти ¾ роста мировой экономики в последние годы приходится на развивающиеся страны, и это является определяющим фактором, так как многие из них делают ставку на уголь.

Несмотря на активное внедрение возобновляемых источников энергии, развивающимся странам необходимо все больше угля для энергогенерации и тяжелой промышленности.

Мировая добыча угля в 2023 году, согласно текущим ожиданиям, вырастет на 5,4% до 8,3 млрд тонн.

Негативным фактором для рынка может стать общее замедление темпов роста западных экономик, а также обострение финансового кризиса в США — и, как следствие, возможное снижение темпов роста ВВП Китая.

Санкционный фактор в 2023 году сохранит влияние на рынок. В зависимости от ситуации, геополитическая премия к стоимости угля может как вырасти, так и снизиться.

В мире продолжается процесс фрагментации и формирования обособленных экономических зон. На таком фоне еще более явным становится водораздел между Западом и Востоком, который по-прежнему делает ставку на уголь.

Рост цен на уголь и газ в последние годы привел к резкому подорожанию генерации электроэнергии на их основе. Возобновляемая энергетика по-прежнему не может обеспечить стабильного замещения угольной генерации и остается уязвимой к погодным рискам.

Мир в целом вступил в период обострения геополитических рисков и дефицита дешевой энергии. Между странами усиливается конкуренция за влияние на мировой арене, доступ к технологиям и ресурсам.

На этом фоне планы и прогнозы сокращения потребления угля могут отойти на второй план, уступая необходимости обеспечить энергобезопасность.