Батарейка

Новое исследование Института изучения мировых рынков, посвященное ситуации на рынке лития.

-

Цены на литий в ближайшие годы продолжат снижение из-за роста производства, но рынок останется дефицитным.

-

Все крупные производители наращивают объемы за счет новых шахт и открытия новых месторождений.

-

Африка становится ключевым регионом для рынка лития, где сталкиваются интересы Китая и Запада.

-

Производство электромобилей останется основным фактором, формирующим рынок лития, несмотря на некоторое замедление темпов роста по сравнению с более ранними прогнозами.

-

Европа может стать самым быстрорастущим регионом на рынке лития в 2023-2028 годах.

-

Переработка в будущем станет важным источником лития.

-

Россия может войти в топ-5 производителей лития в мире.

Рынок лития оказался одним из самых динамично развивающихся в последние годы, в основном из-за активного развития сегмента электромобилей. Добыча чистого лития (без учета США, так как страна не публикует эти данные) выросла с 29,5 тыс. т в 2016 году до 130 тыс. т в 2022 году, но этого недостаточно для удовлетворения спроса. В денежном выражении объем рынка оценивается в 38 млрд долл.

Традиционно данные по литию указываются либо в чистом металле, либо в эквиваленте карбоната лития (LCE), в котором содержание чистого лития составляет 19%. Наиболее торгуемыми литиевыми продуктами являются сподуменовые концентраты, карбонат лития технического и батарейного сортов (Li2CO3), гидроксид лития (в форме моногидрата LiOH•H2O) технического и батарейного сортов. Другие соединения и чистый металл составляют около 10-15% мирового предложения.

От США к Австралии: как менялись лидеры на рынке лития

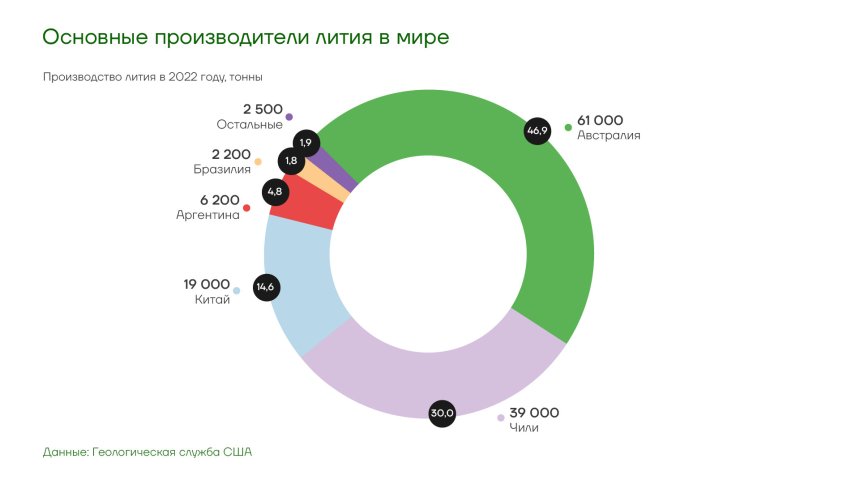

Крупнейшими производителями сырья являются Австралия и Чили, на которые приходится 47% и 30% добычи соответственно. При этом третье место с большим отставанием занимает Китай (14,6%), который является главным потребителем лития в мире, что объясняется масштабом рынка электромобилей в стране.

Остаток заряда. Хватит ли новой экономике лития?

В промышленной добыче литий получают либо из пегматитов в твердых породах, либо из рассолов. Пегматитовые образования распространены по всей планете, их месторождения обнаружены на всех континентах и представляют собой магматические породы, тогда как рассолы — это водоносные горизонты с соленой водой, встречающиеся в засушливых регионах с особыми геологическими условиями.

В 1990-е годы Соединенные Штаты удерживали титул крупнейшего производителя лития, в 1995 году на страну приходилось более трети мирового производства.

Однако Чили в конечном итоге обогнала США, пережив бум добычи на месторождении Салар-де-Атакама, одном из самых богатых в мире месторождений литиевого рассола, а затем в лидеры вырвалась Австралия. США утратили лидерство в производстве лития очень быстро, сектор не развивался, так как инвесторам он был неинтересен. Хотя страна обладает большими запасами более чем в 9 млн т лития, что ставит ее на пятое место в мире, добыча ведется только на одном месторождении в Неваде, которое долгие годы никак не развивалось. Сейчас Белый дом поставил целью возродить добычу лития и производство аккумуляторов, начали развиваться новые проекты в Неваде, Северной Каролине, Калифорнии и Арканзасе.

Австралия, ведущий мировой производитель, добывает литий непосредственно из рудников твердых пород, в частности сподумена. Сподуменовый рудник в Гринбушесе является крупнейшим действующим литиевым рудником в мире.

Чили, наряду с Аргентиной, Китаем и другими ведущими производителями, извлекает литий в основном из рассола.

Твердые породы обеспечивают большую гибкость, поскольку литий, содержащийся в сподумене, может быть переработан либо в гидроксид лития, либо в карбонат лития. Он также обеспечивает более быструю обработку и более высокое качество, поскольку сподумен обычно содержит более высокое содержание лития. С другой стороны, извлечение лития из рассола дает преимущество более низких производственных затрат и меньшего воздействия на окружающую среду.

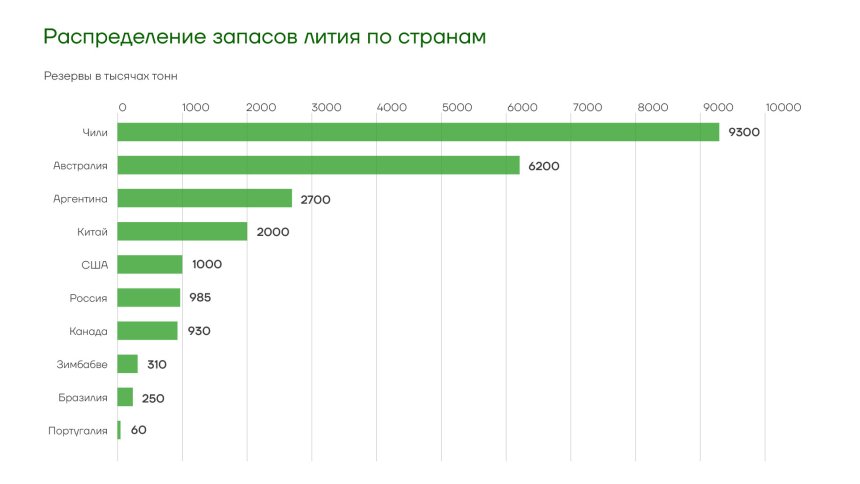

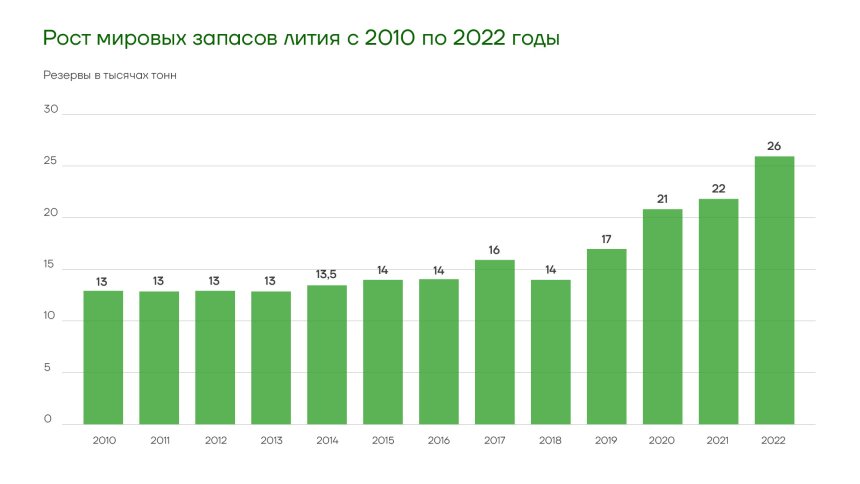

По данным Геологической службы США, мировые резервы лития оцениваются в 26 млн т, тогда как оценка известных ресурсов составляет 98 млн т. С учетом запасов в России (категории А+В+С1), которые не учитываются в целом при оценке мировых резервов из-за разного подхода в оценках, мировые резервы составят 28 млн т, а ресурсы превысят 100 млн т. Если брать оценку ГБЗ (Государственный баланс запасов), то страна будет занимать 5-6 место в мире.

Остаток заряда. Хватит ли новой экономике лития?

Китай — главный актор рынка лития

Китай, третий по величине производитель в мире, не только сосредоточен на разработке отечественных рудников, но и за последнее десятилетие приобрел литиевые активы на сумму около 5,6 млрд долл. в таких странах, как Чили, Канада и Австралия.

В настоящее время поставки природного лития осуществляют в основном с девяти крупнейших предприятий, четыре из которых находятся в Австралии, три — в Китае, и по одному в Аргентине и Чили. Порядка 75% поставок контролирует пять компаний: на Albemarle (США) приходится 25% рынка; доля Tianqi Lithium (Китай) и SQM (Чили) превышает 10% у каждой; у Mineral Resources (Австралия) и Allkem (Аргентина) — по 6−8% рынка. Китайские компании в последние годы активно покупают доли в крупнейших рудниках по всему миру. Tianqi Lithium частично контролирует SQM, а также ей принадлежит 51% на австралийском месторождении Гринбушес.

Кроме того, в настоящее время в Китае находится почти 60% мировых мощностей по переработке лития для аккумуляторов, что подчеркивает его доминирующее положение в цепочке поставок лития. Contemporary Amperex Technology Company Limited (CATL), которая поставляет продукцию VW и Tesla, в 2021 году купила канадскую компанию Millennial Lithium Corp. и стратегически важный рудник в Демократической Республике Конго. Концентрация рынка очень высока и продолжает усиливаться, несмотря на появление новых игроков.

Остаток заряда. Хватит ли новой экономике лития?

Рынок электромобилей — главный фактор спроса на литий

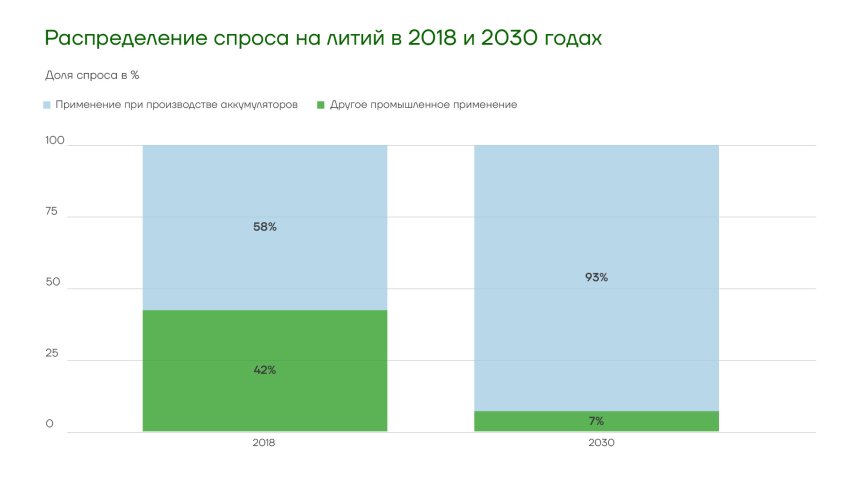

Основными потребителями лития в настоящее время выступают заводы, производящие аккумуляторы. На них приходится 74% потребления, тогда как еще в 2006 году их доля не превышала 22%.

Также сейчас относительно высокой остается доля лития в производстве керамики и стекла, где использование карбоната лития повышает прочность и уменьшает тепловое расширение. На этот сегмент приходится менее 14% потребления. Литий также используется для производства смазочных материалов для транспортной, сталелитейной и авиационной промышленности.

Остаток заряда. Хватит ли новой экономике лития?

Учитывая распределение спроса, основным потребителем лития остается Азия за счет растущего рынка электромобилей и аккумуляторов к ним, и этот рынок по-прежнему остается перспективным, хотя тенденции на нем меняются.

На Китай, Южную Корею и Японию приходится около 80% мирового производства аккумуляторов. Так, CATL занимает 37% рынка с мощностью более 191 ГВт·Ч в год, рост практически вдвое по сравнению с 2021 годом. Основными потребителями продукции являются BMW, Tesla, Volkswagen, Volvo, Dongfeng, Honda, SAIC. Ближайший конкурент — южно-корейская LG — имеет мощность в 70 ГВт·Ч в год и долю рынка менее 14%, столько же, как и у китайской компании BYD. В пятерку лидеров в прошлом году также вошли японская Panasoniс и еще одна южнокорейская компания SK On.

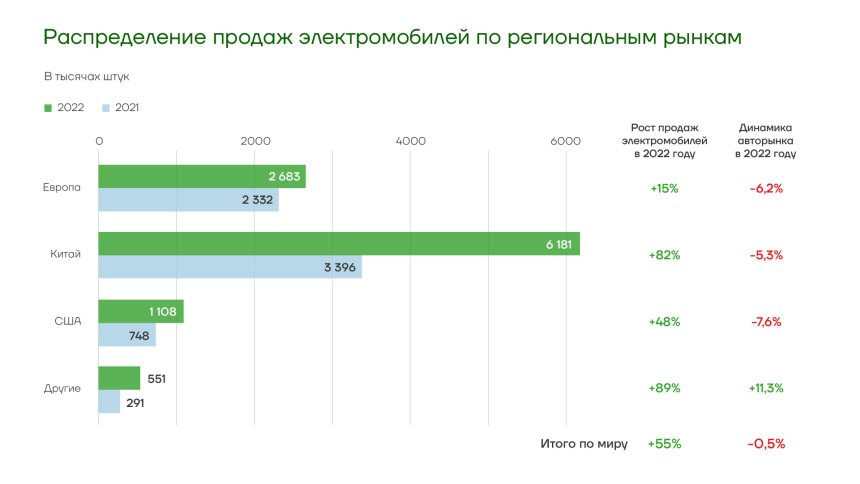

Мировые продажи электромобилей продолжают расти. В 2022 году было поставлено в общей сложности 10,5 млн новых автомобилей с электрической или гибридной силовой установкой, что на 55% больше, чем в 2021 году. Однако модель регионального роста меняется. После двух лет резкого роста продаж в Европе рынок вырос всего на 15% по сравнению с 2021 годом. Слабые автомобильные продажи и постоянная нехватка комплектующих сделали свое дело.

Остаток заряда. Хватит ли новой экономике лития?

Тем не менее, продажи электромобилей в США и Канаде выросли на 48% в годовом исчислении, несмотря на общую слабость рынка легковых автомобилей, который упал на 8% в 2022 году по сравнению с аналогичным периодом прошлого года.

Продажи электромобилей в Китае преодолели все препятствия, с которыми страна столкнулась в прошлом (кризис на рынке недвижимости, пандемия и последующий длительный период при политике нулевой терпимости к коронавирусу), и выросли на 82% в годовом исчислении.

На большинстве зрелых автомобильных рынков в период с 2020 по 2022 год наблюдался двойной спад продаж. Между тем, большинство развивающихся экономик, особенно Индия и страны АСЕАН, продолжают активное восстановление. Относительная слабость роста спроса на электромобили в Европе связана с бумом электромобилей в 2020-2021 годах.

Китай, безусловно, является крупнейшим рынком электромобилей: на его долю в 2022 году пришлось 59% мировых продаж. Его роль как крупнейшей базы по производству электромобилей еще сильнее: в Китае производится 6,7 млн электромобилей, или 64% мирового объема. Из Китая было экспортировано около 580 тыс. электромобилей, большая часть из них (407 тыс.) — автомобили западных брендов. Крупнейшими экспортерами были Tesla, SAIC, Dacia, Polestar, Volvo, Lynk & Co, BMW и BYD.

Остаток заряда. Хватит ли новой экономике лития?

Производители лития увеличивали добычу, ориентируясь на оптимистичные прогнозы спроса. Но сейчас спрос отстает от увеличения предложения. Например, в 2021 году ожидалось, что доля продаж электромобилей и гибридных автомобилей в общем объеме продаж новых автомобилей в мире к 2023 году достигнет 12–13% (в том числе в Европе вырастет почти до 25%, в Китае — до 18%). Но сейчас эта доля в мировом масштабе составляет лишь около 9%. Снижение темпов роста спроса на электромобили в Китае продолжится.

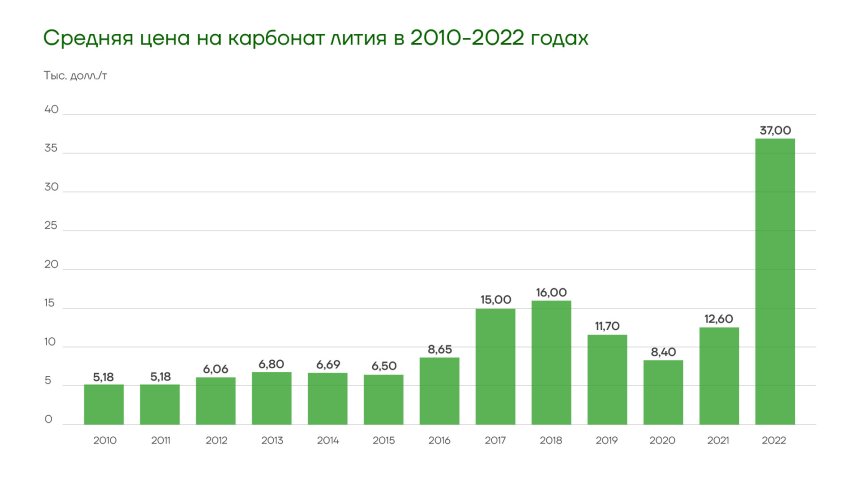

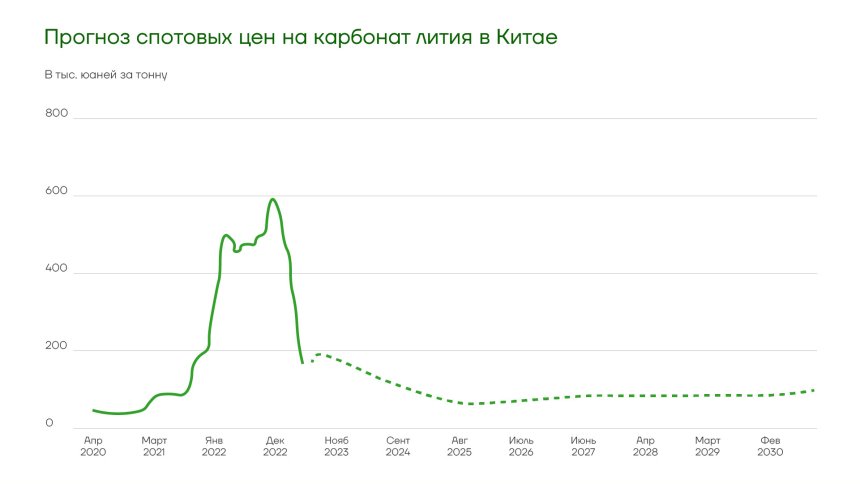

Цены на литий будут падать

После роста с конца 2020 года цены на литий начали падать в конце 2022 года. Цены на литий в Китае снижались с рекордных максимумов с ноября, и только весной последовала коррекция. Ситуация на рынке стала результатом высоких цен, которые создавали огромную маржу производителям, и это привело к увеличению предложения, но на фоне этих цен также наблюдалось некоторое охлаждение спроса.

При этом рынок гидроксида лития продемонстрировал еще более медвежью картину, чем рынок карбоната лития (LCE), из-за более вялой никель-кобальт-марганцевой (NCM) катодной отрасли в Китае по сравнению с литий-железо-фосфатной (LFP). Производители в Китае почти не предлагают гидроксид. Так как нет спроса на спотовые поставки, они выполняют только долгосрочные заказы. Но на фоне падения цен трейдеры пытаются избавиться от запасов, пока убытки не стали еще больше.

Остаток заряда. Хватит ли новой экономике лития?

Цены на литий устойчиво снижаются с января 2023 года. В декабре 2022 года гидроксид стоил 85 тыс. долл. за тонну, в январе этого года цена составляла 83,8 тыс. долл. за тонну. В апреле прошлого года стоимость гидроксида лития (LiOH) на бирже достигала 86,8 тыс. долл. за тонну, а сейчас упала до менее 35 тыс. долл. за тонну.

Цены останутся волатильными, но они будут снижаться в ближайшие годы из-за роста производства. Цены на гидроксид лития в 2023 году будут почти на треть ниже среднего прошлогоднего уровня в 69 тыс. долл. за тонну и еще больше снизятся в следующем году до 35 тыс. долл. за тонну, а затем до уровня чуть выше 30 тыс. долл. в 2025 году.

Остаток заряда. Хватит ли новой экономике лития?

Аналогичная динамика ждет и цены на карбонат лития.

Ситуация с ценами на литий будет во многом зависеть от темпов роста сектора аккумуляторных батарей, так как сейчас 75–80% лития используется для их производства. Комфортный уровень цен на литий для обеспечения стабильного предложения — 30-40 тыс. долл. за тонну.

Предложение давит на цены, но дефицит сохранится

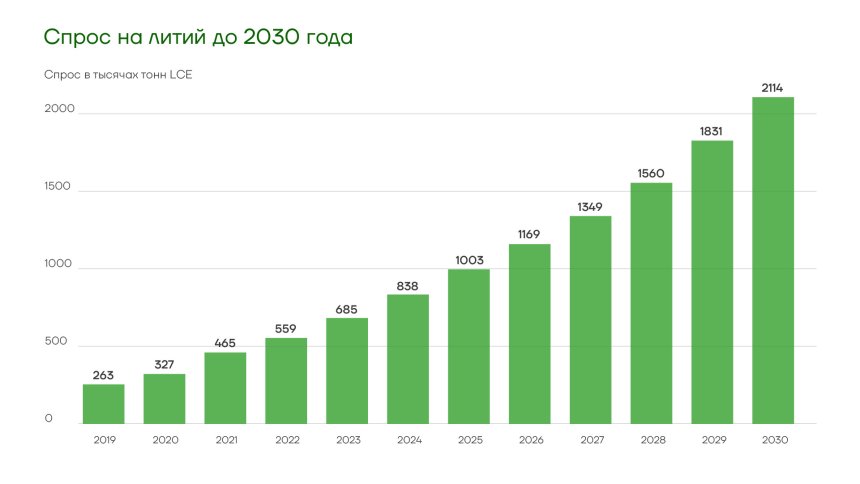

Судя по динамике, спрос на литий вырастет на 28% в годовом исчислении в 2023 году, а в 2024 году темпы роста лишь немного замедлятся. Порядка 75% спроса будет приходится на сегмент электромобилей.

Остаток заряда. Хватит ли новой экономике лития?

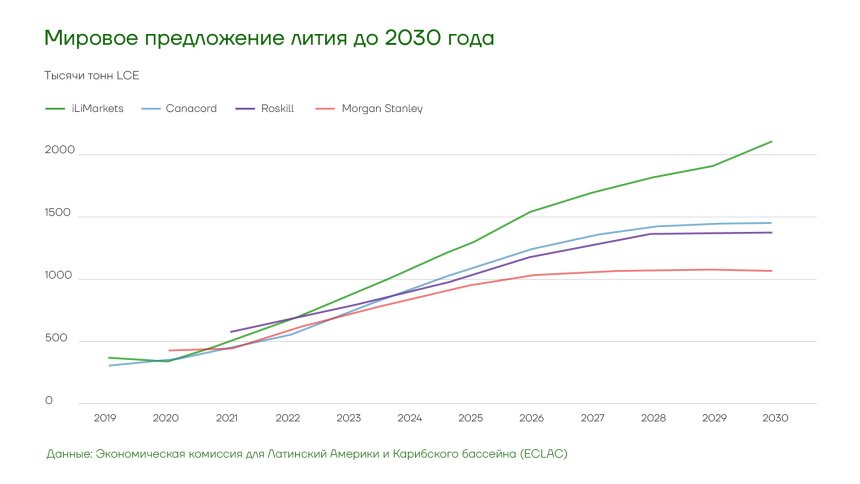

Ключевая причина снижения стоимости лития на рынке — рост объемов предложения. В 2022 году производство лития в мире выросло на 43% до 737 000 т в эквиваленте карбоната лития (LCE). Объем производства в этом году должен приблизиться к 1 млн т, а в 2025 году увеличиться до 1,5 млн т.

Доля Австралии, которая остается крупнейшим производителем лития, упадет с 50% мирового производства до 40% к 2025 году, несмотря на удвоение производства до 596 тыс. за счет новых шахт Finniss, Mt Holland и Kathleen Valley. Ожидается, что производство в Чили и Китае также продолжит расти, в то время как новые производства в Аргентине, Канаде и Зимбабве будут способствовать быстрому росту производства во всем мире. При этом доля рынка Аргентины, Канады и Зимбабве увеличится с 5% до 20% к 2025 году.

Остаток заряда. Хватит ли новой экономике лития?

На перспективы могут повлиять недавние заявления Китая об усилении экологического контроля за производителями лепидолита в стране, а также ситуация в Чили, где новая государственная литиевая компания возьмет под контроль литиевую промышленность.

В феврале 2023 года расследование правительства Китая привело к закрытию некоторых производителей (в основном лепидолита) в Ичуне, провинция Цзянси, из-за нелицензионной добычи и экологических нарушений.

Остаток заряда. Хватит ли новой экономике лития?

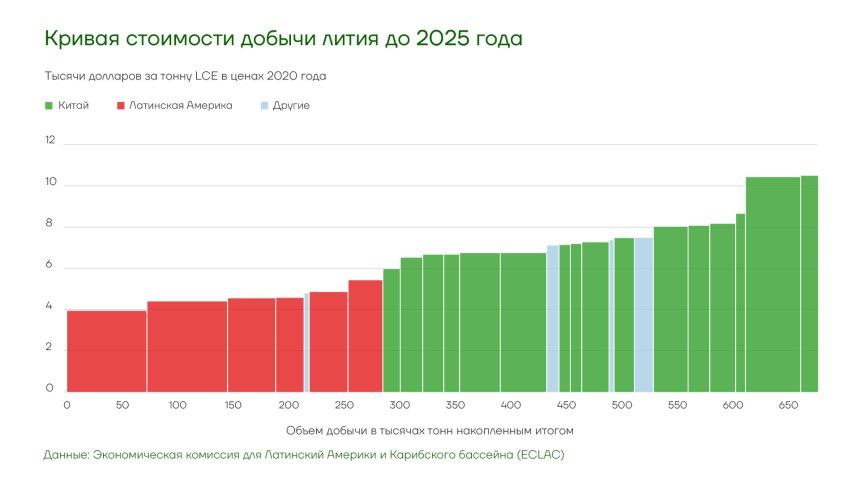

Основные производители работают с себестоимостью производства на уровне 5-15 тыс. долл. за тонну, а южноамериканские — 2,5-5 тыс. долл., поэтому текущее снижение цен не вызовет остановки добычи. Критичным будет уровень ниже 20 тыс. долл. за тонну.

Размер дефицита сократится с 76 тыс. т в 2022 году до 46 тыс. т в нынешнем.

Планы ЕС подстегивают спрос, но могут обернуться провалом

Спрос на литий в ближайшее десятилетие возрастет по всему миру, а конкуренция на рынке станет еще более ожесточенной. Это связано, в том числе, с планами Европейского Союза по увеличению доли «зеленых» технологий. К 2035 году в странах ЕС планируется полный запрет на автомобили с двигателями внутреннего сгорания, что приведет к дополнительному росту спроса на литий. Ожидается, что Европа станет самым быстрорастущим регионом на рынке лития в период с 2023 по 2028 годы.

Остаток заряда. Хватит ли новой экономике лития?

Согласно оценкам агентства Benchmark Mineral Intelligence, к 2035 году Европейскому союзу будет необходимо в 2,5 раза больше лития, чем можно обеспечить внутренней добычей.

Вице-президент ЕС по межинституциональным отношениям и прогнозированию Марош Шефчович заявил, что к 2030 году ЕС потребуется в 18 раз больше лития, чем он потребляет в настоящее время, а к 2050 году — почти в 60 раз больше.

Для обеспечения производства аккумуляторов необходимы инвестиции в добычу материалов, таких как литий, кобальт, марганец и никель, а также строительство заводов. Европейские автопроизводители уже инвестировали огромные средства в производство электромобилей, чтобы избежать штрафов, которые ЕС налагает на них за нарушение правил сокращения выбросов. Для компаний развитие рынка открывает отличные перспективы, так как производство электромобилей дешевле, чем производство машин с ДВС, и требует меньше персонала. Власти уже понимают важность помощи отрасли, но конкретный план действий пока не определен.

В середине марта Еврокомиссия представила проект закона, направленный на повышение самообеспеченности блока необходимыми металлами, поскольку в настоящее время Европа импортирует от 75 до 100 процентов необходимых металлов. Есть проекты по добыче, которые начнут работу только через 3-5 лет, но даже при благоприятном развитии ситуации мощностей хватит на производство 1,2 млн автомобилей в год при спросе в 11 млн автомобилей.

Ставка на переработку

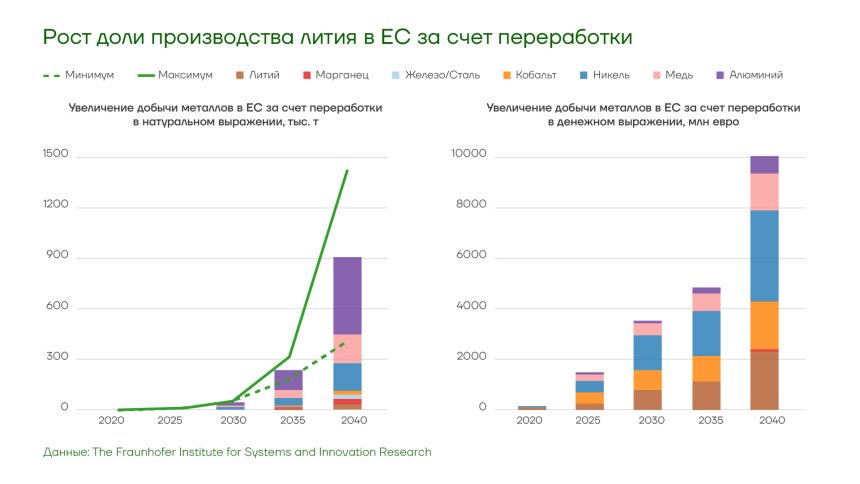

До 2025 года переработка старых батарей и аккумуляторов составит не более 2-3% от общего объема предложения. Но в будущем этот источник лития может стать неплохим подспорьем для Европы, которая явно будет испытывать сложности с покупкой сырья.

Заметный рост объемов ожидается после 2030 года, когда завершится срок службы батарей выпущенных к настоящему моменту электромобилей.

Остаток заряда. Хватит ли новой экономике лития?

Переработка батарей позволяет извлекать металлы, включая кобальт, никель, медь и алюминий. Хотя для получения лития требуется больше усилий, высокая стоимость этого металла делает процесс переработки выгодным.

В Европе перерабатывают около 50 тыс. т старых батарей. Этот объем будет расти: до 420 тыс. т к 2030 году и более 2 млн т к 2040 году. Через несколько лет Евросоюз займет половину рынка. Переработка старых батарей может решить только часть проблемы с поставкой лития, но в долгосрочной перспективе позволит покрыть до 15% потребностей.

Поле битвы — Африка

Рост производства лития в ближайшее десятилетие будет идти не только за счет развития уже имеющихся месторождений, возможности которых так или иначе ограничены, но и за счет разработки богатых месторождений Африки.

Остаток заряда. Хватит ли новой экономике лития?

По оценкам Trafigura, к 2030 году на регион будет приходиться пятая часть поставок лития. В настоящее время подтвержденные запасы есть у Зимбабве, Мали, Демократической Республики Конго, Намибии, Ганы.

Зимбабве добывает литий уже 60 лет, и, по оценкам правительства, принадлежащая Китаю шахта Bikita Minerals, расположенная в 300 километрах к югу от столицы Хараре, содержит около 11 млн т литиевых ресурсов. Страна является шестым по величине производителем лития, при максимальной разработке месторождений только Зимбабве может удовлетворить до 20% мирового спроса.

Остаток заряда. Хватит ли новой экономике лития?

Основным инвестором в регионе в добычу и производство лития был и остается Китай. Только за 2022 год китайские компании инвестировали около 1,5 млрд долл. в добычу в Зимбабве. Аналогичная ситуация наблюдается в других странах, где Китай либо доминирует в секторе, либо конкурирует с инвесторами из США и Европы. Пекин действует последовательно, инвестируя в добычу, тогда как многие западные инвесторы опасаются вкладывать в этот регион из-за повышенных рисков. Только после первой волны китайских инвестиций компании США и Европы начали также инвестировать, но большинство крупных проектов либо уже полностью китайские, либо реализуются в рамках партнерства с китайскими компаниями.

В то время как официальные лица США и Европы продвигают африканское партнерство и составляют списки важнейших полезных ископаемых, китайские инвесторы не только скупают африканские рудники, но и строят у себя заводы для переработки их продукции.

Китай уже создал инфраструктуру по добыче, транспортировке и переработке лития, поэтому близость африканских месторождений к Европе играет не такую важную роль. Китайские компании инвестировали в увеличение поставок лития даже тогда, когда цены были низкими, а после того, как Австралия сосредоточилась на переработке сырья, добытого внутри страны, а также из-за усилий Канады по выдавливанию китайских инвесторов из металлургического сектора, Китай значительно усилил свои позиции в развивающихся регионах.

Основными рисками для инвесторов в литиевые проекты в Африке остаются отсутствие транспортной инфраструктуры, коррупция и нестабильная политика местных властей. Многие проекты в Африке находятся вдали от портов, что делает транспортировку дорогой и сложной, увеличивая сроки реализации проектов и делая их менее рентабельными.

Попасть в топ-5: Россия возрождает литиевую промышленность

Балансовые запасы лития в России, учтенные в рудах 14 месторождений, составляют 3,5 млн т оксида лития, и еще около 1 млн — это забалансовые запасы в целом по стране.

Страна обладает огромными запасами литиевой руды, достигающими 10% мировых. В основном литий в России сосредоточен в Мурманской и Иркутской областях, Республике Тыва, Республике Бурятия и в Забайкальском крае. Крупнейшими из них являются Колмозерское и Полмостундровское в Мурманской области, Гольцовое в Иркутской области, Урикское в Республике Бурятия. Кроме того, в придонных водах нефтегазовых месторождений Ангаро-Ленского региона в России обнаружены запасы лития в растворах, но они еще не полностью оценены. Содержание лития в растворах по мировым стандартам очень высокое — около 300 мг/л.

В России, согласно стратегии развития металлургической промышленности на период до 2030 года, существует значительный дефицит лития. В стране есть мощности для переработки лития, но они полностью зависят от импортного сырья, так как промышленная добыча в настоящее время не ведется.

Россия полностью зависит от импорта лития с 1997 года, так как рудник в Красноярском крае был закрыт. Собственной добычи с того момента не ведется, и в прошлом году страна столкнулась со сложностями в импортных закупках, когда Аргентина и Чили отказались поставлять литий в Россию.

Предложено ускорить оформление разрешений на работу добывающих компаний, чтобы начать освоение крупнейшего отечественного месторождения в Мурманской области. Это должно обеспечить России десять процентов мирового рынка к концу десятилетия, если основываться на предполагаемых объемах добычи. Годовая проектная мощность предприятия составляет 45-50 тыс. т продукции, выраженной в карбонате лития (LCE). «Полярный литий», совместное предприятие «Норникеля» и «Росатома», планирует производить не только карбонат, но и гидроксид лития. Для развития предприятия рассматривается несколько источников финансирования, в том числе инвестиции китайских компаний.

Остаток заряда. Хватит ли новой экономике лития?

Согласно стратегии, потребности России в литиевом сырье должны быть обеспечены за счет добычи в период с 2023 по 2030 годы на месторождениях Колмозерском (СП «Норникеля» и «Росатома»), Полмостундровском («Халмек» и Химико-металлургический завод), Завитинском («Росатом»), Ковыктинском («Газпром») и Ярактинском (Иркутская нефтяная компания). «Росатом» также реализует проект строительства завода аккумуляторов для электромобилей в Калининграде. Для создания полной производственной цепочки необходимы катодные материалы. Наиболее распространенным сочетанием былилитий-никель-кобальт-марганец (LiNMC), но сейчас Китай развивает сочетание лития, железа и фосфатов (LFP) из-за его доступности, хотя эта комбинация обладает меньшей энергетической мощностью. Никель и кобальт в России добывается «Норильским никелем», компания готова принять участие в разработке катодных материалов, поэтому этот вопрос также может быть решен в перспективе.

Литиевые проекты в России будут иметь положительную рентабельность даже при снижении цен на металл до 20 тыс. долл. за тонну.

К 2030 году Россия планирует ежегодно производить до 220 тыс. электромобилей различных типов. Строится гигафабрика в Калининградской области, которая должна заработать в 2024 году и в 2025-м выйти на полную мощность — 4 ГВт·ч в год. Однако только московский электротранспорт потребляет 20 ГВт·ч в год.

За счет разработки имеющихся месторождений Россия может в ближайшее десятилетие войти в топ-5 крупнейших производителей, уступая только Чили, Аргентине, Китаю и Австралии. В дальнейшем объемы добычи могут вырасти еще сильнее, если разработанные в РФ технологии извлечения лития из растворов будут эффективными.

Растущий рынок с растущими проблемами

-

Наращивание добычи, производства и переработки идет недостаточно быстрыми темпами по сравнению с увеличением спроса в предыдущие годы. Ситуация будет оставаться сложной и в будущем из-за необходимости масштабных инвестиций и преодоления местных проблем и ограничений.

-

Конкуренция на рынке на государственном уровне будет только усиливаться, литий называют стратегическим направлением во многих странах, но основными действующими игроками останутся Китай и условный Запад.

-

Цены должны стабилизироваться вблизи комфортных уровней с точки зрения добычи и производства, иначе дефицит лития только усилится.

-

Хотя Европа должна стать самым быстрорастущим регионом на рынке лития, основной спрос и производство по-прежнему будут сосредоточены в Азии, а Африка станет ключевым рынком с точки зрения увеличения предложения.

-

Россия может быстро ворваться в лидеры рынка, особенно с учетом разработанных технологий добычи лития из растворов, что изменит привычный состав его основных производителей.