Wall Street, указатель

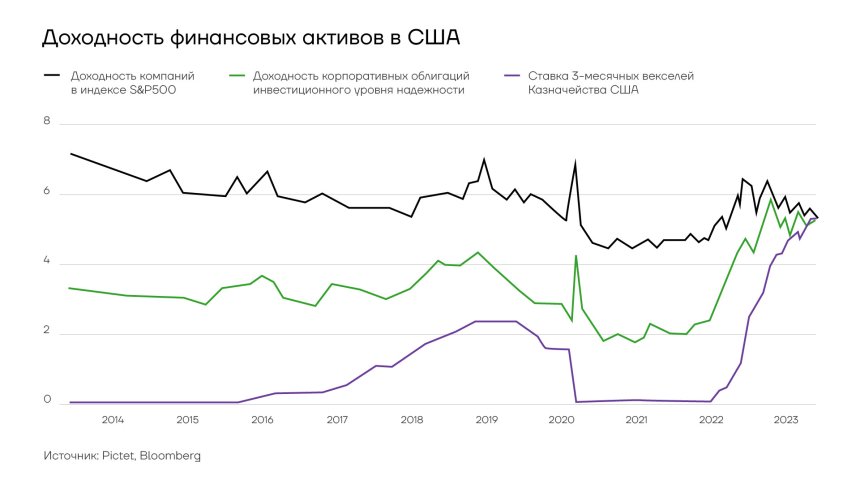

Впервые в истории США доходность государственных векселей, корпоративных облигаций и акций одинакова

Резкий рост процентных ставок в США в сочетании с недавним сильным ралли на фондовом рынке уничтожил премию, которую инвесторы могут ожидать в следующем году за владение акциями крупных американских компаний.

Доходность трехмесячных казначейских векселей США на этой неделе составила 5,3%. Это произошло после того, как Федеральная резервная система (ФРС) сохранила коридор ключевой процентной ставки в районе от 5 до 5,25%, а ее руководство подало сигнал о том, что ожидается еще два повышения ставок в этом году. Впервые доходность государственных векселей, корпоративных облигаций и акций одинакова.

Доходность финансовых активов США

Для инвесторов это означает, что, учитывая минимальный инвестиционный риск в векселе и небольшой риск при вложении в надежные корпоративные долговые бумаги, на американском финансовом рынке формируется скрытая угроза грандиозного коллапса акций. Достаточно лишь малого катализатора и "устойчивый рост" первого полугодя 2023 года может оказаться пустышкой.

Инвесторы внимательно следят за соотношением доходности различных классов активов. И сейчас рассматривают сложившуюся ситуацию как предупреждение о том, что рост на рынке акций США может прекратиться. Помимо надежности и отсутствия риска в облигациях, инвесторы могут перенести акцент с американских акций на европейские, так как на европейских рынках картина иная, и относительные цены на акции там ниже. Даже после поправки на разницу в весовых коэффициентах секторов с учетом ведущей роли американских высокотехнологичных компаний европейские акции остаются дешевле по сравнению с американскими.

С начала года практически весь рост фондового индекса S&P500 приходился на 7 компаний. Apple, Microsoft, Nvidia, Alphabet, Amazon, Meta и Tesla обеспечили 85% положительной динамики, и оставшиеся 15% процентов оказались распределены по остальным 493 компаниям. Следовательно, динамика индекса будет в значительной мере зависеть от того, как будут себя чувствовать высокотехнологические компании.

В своем прогнозе динамики фондовых рынков фонд Pictet заявил, что ожидает, что во второй половине года европейские и азиатские акции покажут результат лучше, чем американские. Опрос управляющих фондами, проведенный Bank of America на этой неделе, показал, что инвесторы вложили гораздо больше средств в облигации инвестиционного уровня по сравнению с их высокодоходными аналогами. Дисбаланс оказался самым большим с 2008 года.